Ogólne przygnębienie na giełdach towarowych

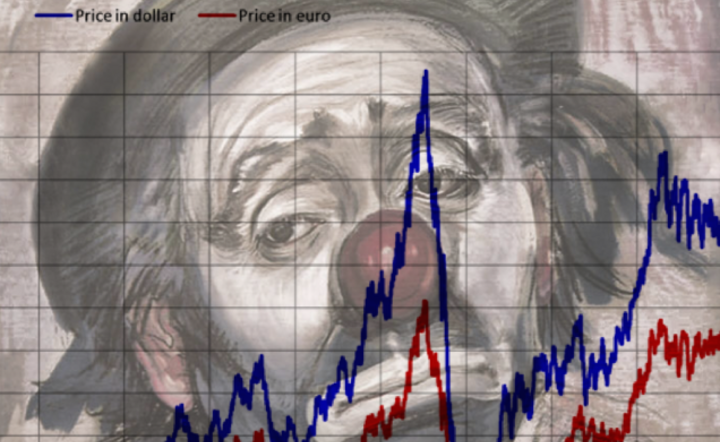

W 2014 roku towary odnotowały czwartą z rzędu stratę i spadły obecnie do najniższego poziomu od 2009 roku, gdy gospodarka światowa zdecydowanie wyhamowała w czasie zamieszania po upadku banku Lehman Brothers.

W pierwszej dekadzie tego tysiąclecia rozpędzone Chiny wywołały potężny wzrost popytu na towary, windując ceny wielu z nich. Te wyższe ceny zachęciły producentów do zwiększenia produkcji, a wpływ tych działań jest odczuwany teraz, kilka lat później. Połączenie rosnącego kursu dolara i zwiększonej produkcji wielu kluczowych towarów, od energii po metale przemysłowe, wywarło silną presję na ceny towarów w minionym roku. Co więcej obecny zastój popytu na rynkach wschodzących ogranicza szanse na wzrost cen przynajmniej w pierwszych miesiącach 2015 roku.

Ale nie wszystko wygląda źle. Ożywienie gospodarki amerykańskiej trwa, a wyraźnie niższe ceny ropy naftowej powinny sprzyjać coraz szybszemu wzrostowi w wielu krajach, gdyż konsumenci korzystają z tańszego paliwa na stacjach, a energochłonny przemysł ciężki notuje spadek kosztów produkcji.

Nie należy się jednak spodziewać efektów wcześniej niż za 6–9 miesięcy, a pytanie brzmi, czy to pobudzenie wystarczy, by przeważyć szkody wywołane obecnie w krajach produkujących ropę naftową.

W ostatnich miesiącach ceny nieprzetworzonej ropy naftowej są przedmiotem nieustannych ataków, ponieważ walka o udziały w rynku pomiędzy producentami zrzeszonymi w OPEC i pozostałymi doprowadziła do równania w dół. Żaden z głównych producentów nie był dotąd gotowy do zmniejszenia produkcji i dopóki się to nie zmieni lub nie zaczniemy obserwować spadku podaży, wsparcie pozostanie ograniczone.

Pierwsze dwa kwartały prawdopodobnie przyniosą najniższy poziom cen w tym cyklu, zanim prawdziwe oznaki spadku podaży i ewentualny wzrost popytu nie zaczną równoważyć rynku w dalszej części roku. Obecnie przewidujemy średnią cenę ropy naftowej Brent na poziomie 65 USD za baryłkę w I kwartale.

Wpływ na metale szlachetne będą mieć nadal czynniki niekorzystne, np. perspektywa umocnienia się dolara, oczekiwania dotyczące bardzo niskiej inflacji i wyższe stopy procentowe w Stanach Zjednoczonych. Ale w przypadku większości z tych czynników, poza wyceną dolara, nie można wykluczyć miłej niespodzianki.

Czas pierwszej podwyżki stóp w Stanach Zjednoczonych widzimy jako okazję do zakupów, zakładając, że podwyżka nie będzie zbyt duża ze względu na niepewny wzrost w innych krajach. Cena złota może osiągnąć w I kwartale niski poziom, jednak nie niższy niż 1090 USD za uncję.

Rynki zboża czeka rok obfitości, zwłaszcza w przypadku soi, gdyż rynek światowy musi wchłonąć rekordowo duże zapasy. Kukurydza może liczyć na względne wsparcie w pierwszej połowie roku, ponieważ amerykańscy farmerzy przestawiają się na soję w związku z ich trudną sytuacją finansową. Z historycznego punktu widzenia zapasy pszenicy są niskie, a dodatkowo mogą pomóc obawy o zbiory w Rosji i Australii.

**Koncepcja transakcji 1:

Contango (report) na ropie WTI rośnie szybciej niż na ropie Brent

Jedną z klasycznych oznak nadwyżki podaży na rynku można dostrzec na krzywej kontraktów terminowych na ropę naftową. Zarówno w przypadku ropy WTI (Western Texas Intermediate — lekka ropa przerabiana głównie na zachodnim wybrzeżu USA i Zatoce Meksykańskiej), jak i Brent (ropa wydobywana na Morzu Północnym), koszt ropy w natychmiastowej dostawie spadł poniżej ceny ropy w przyszłości.

W ciągu kilku ostatnich miesięcy przejście do contango, jak nazywana jest ta struktura, było najbardziej wyraźne w przypadku ropy Brent, ponieważ wysoki popyt rafinerii amerykańskich podtrzymywał stosunkowo silny natychmiastowy popyt na ropę WTI. W rezultacie różnica pomiędzy tymi dwoma globalnymi wzorcami zmniejszyła się do średnio 3,75 USD za baryłkę w IV kwartale w porównaniu z 11,75 w tym samym kwartale 2013 roku.

Amerykańskie zapasy nieprzetworzonej ropy naftowej zwykle rosną w I kwartale z uwagi na ograniczenie popytu ze strony rafinerii. Biorąc pod uwagę najwyższy od dziesięcioleci poziom produkcji w Stanach Zjednoczonych, to spowolnienie popytu w połączeniu z amerykańskim zakazem eksportu ropy i redukcją cen przez OPEC w celu utrzymania udziałów w rynku może oznaczać znaczny wzrost zapasów.

W efekcie rosnących zapasów w Zatoce Meksykańskiej dostawy z Cushing mogą się zmniejszyć i doprowadzić do ponownego nagromadzenia zapasów w tym ważnym terminalu, który służy jako centrum dostaw dla kontraktów terminowych na nieprzetworzoną ropę WTI.

Gdy zapasy w Cushing rosną, krzywa kontraktów terminowych zbliża się do contango. Natomiast wpływ na ropę Brent, już znajdującą się głęboko w contango, nie byłby tak silny, gdyż jest to przede wszystkim wewnętrzny problem Stanów Zjednoczonych.

Nieprzetworzona ropa naftowa WTI: różnica między sprzedażą 15 marca i 15 września = -1,86

Nieprzetworzona ropa naftowa Brent: różnica między kupnem 15 marca i 15 września = -3,62

Oczekujemy ponownego zmniejszenia różnicy w kierunku wyrównania z obecnego poziomu 1,76.

Koncepcja transakcji 2

Sprzedaż soi względem pszenicy przy rozbieżnych perspektywach dla zapasów

W 2014 roku światowe zapasy soi wzrosły o 35% do rekordowego poziomu, natomiast zapasy pszenicy pozostają niskie w ujęciu historycznym. W połączeniu z obawami dotyczącymi dostaw z Rosji i Australii oznacza to, że krótkookresowa perspektywa dla pszenicy wygląda stosunkowo korzystnie. W przypadku soi największe znaczenie mają popyt eksportowy i możliwości nowych upraw w Ameryce Południowej.

Kontrakty terminowe na pszenicę wzrosły o niemal jedną czwartą w ciągu ostatniego kwartału 2014 roku, tymczasem zyski dla soi wyniosły około 14%. Na początku 2015 roku możemy spodziewać się realizacji zysków z pszenicy, podczas gdy na soję może korzystnie oddziaływać rozwój wypadków w Ameryce Południowej. Jednak ogólnie stawiamy na pewne dodatkowe, przewyższające oczekiwania wyniki pszenicy w I kwartale, a niewielki wzrost wskaźnika (wartości soi) uważamy za okazję do sprzedaży.

W drugim półroczu 2014 roku wskaźnik (soi do pszenicy) oscylował pomiędzy 2,01 i 1,6 przy średniej 1,84. Spodziewamy się sprzedaży soi (symbol: ZSH5) oraz zakupu pszenicy (symbol: ZSH5) przy relacji około 1,83 na wejściu, a docelowo 1,60.