Po wyborach w USA rynkowy koniec świata? Nie przesadzajmy...

W przededniu końca świata?

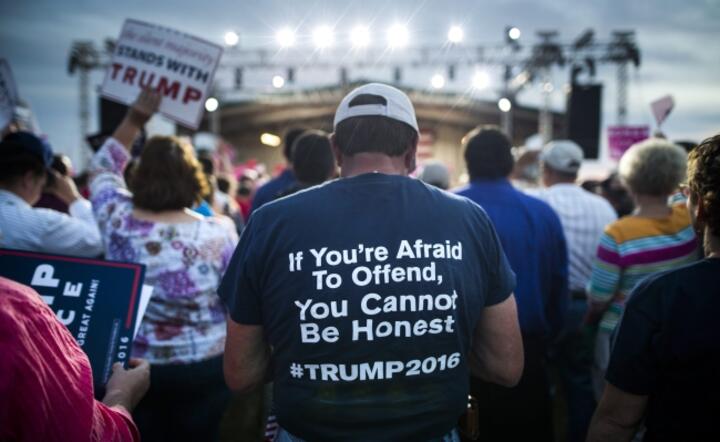

Cóż, jeśli spojrzy się na to, jak bardzo niektóre środowiska lękają się możliwości wygranej Donalda Trumpa w wyborach prezydenckich w USA, to rzeczywiście na myśl przychodzi jakaś wizja końca świata. Ale nie przesadzajmy: ani Hilary Clinton aż tak bardzo nie gwarantuje stabilności politycznej (zwłaszcza poza granicami Stanów, bo przecież optuje co do zasady za eksportem demokracji), ani Trump nie jest tak silnie anty-establishmentowy, jak chciałby to nam sugerować.

Faktem jest jednak to, że wielkie banki i inwestorzy giełdowi (ten pierwszy zbiór to zresztą istotna część tego drugiego) preferują raczej Hilary Clinton. W ostatnich dniach zbiegły się przynajmniej dwie rzeczy, które zaważyły na zwyżce wartości euro kosztem dolara – i jedną z nich były problemy Clinton z aferą mailową, które poskutkowały wzrostem popularności Trumpa. Drugą kwestią mogło być samo to, że grudniowa podwyżka stóp jest dość mocno wyceniona i niewykluczone, że przestała robić wrażenie. Zresztą, tak czy inaczej od 5 – 6 października mieliśmy przez kilkanaście dni ciągłe spadki eurodolara – i przy 1,0850 wypadało zorganizować jakąś sensowną korektę.

Do tego zresztą doszło, wykres odbił ostro na północ, testując ostatecznie opór w rejonie 1,1125. Obecnie nadal jesteśmy wysoko, w pobliżu 1,11. A co wydarzyło się w tym tygodniu, w szczególności dziś?

FOMC nie zmienił stóp procentowych, ale w komunikacie dał do zrozumienia, że czas ku temu jest coraz bliższy. Co ciekawe, tym razem E. Rosengren głosował za stanowiskiem większości – i tylko dwie panie (George oraz Mester) chciały podwyżki już teraz. Dziś z kolei Dennis Lockhart (ale on nie głosuje w tym roku) pisał, że rozsądne jest oczekiwanie środowiska sprzyjającego zacieśnianiu polityki pieniężnej, a Fed jest blisko osiągnięcia swych celów, jak pełne zatrudnienie i odpowiednia inflacja. To znów głos jastrzębi, za grudniowym zacieśnieniem.

Lockhart odniósł się do dzisiejszych payrollsów, uważając je za niezłe. A jakie były? Pozornie słabsze od prognoz. Przede wszystkim październikowy wzrost zatrudnienia w sektorze pozarolniczym to 161 tys. nowych miejsc, a prognozowano 175 tys. Z drugiej strony, wynik wrześniowy silnie podwyższono – ze 156 tys. do 191 tys., czyli można powiedzieć, że wrzesień zgarnął część puli przewidzianej na październik. Płaca godzinowa wzrosła zresztą o 0,4 proc. m/m, a zakładano tylko 0,3 proc. Bezrobocie spadło do 4,9 proc. - tak jak miało spaść.

Co do FOMC, to wspomnijmy jeszcze Fischera, który dziś podsumował kondycję ekonomiczną USA – i przyznał, że rynek na 70 proc. obstawia grudniową podwyżkę stóp.

Z innych wydarzeń tego tygodnia warto wspomnieć o decyzji, którą podjęto na Wyspach. Oto Wysoki Trybunał Zjednoczonego Królestwa orzekł, iż wszelkie procedury związane z Brexitem wymagać będą zgody parlamentu. To może opóźnić jak też i złagodzić proces wychodzenia Wielkiej Brytanii z UE. Rząd może jednak apelować w tej sprawie i Theresa May (premier) skorzysta z tego. USD/GBP jeszcze niedawno testował maksima rzędu 0,8275 (25 października), a teraz jest przy 0,80 – czyli funt zyskał.

Co ze złotym?

Na GBP/PLN widzimy kurs 4,8655 – i to właśnie pokazuje proces umocnienia funta, bo przecież kilka dni temu mieliśmy 4,7480. Teraz natomiast mamy do czynienia z testowaniem poziomu oporu.

Na EUR/PLN widzimy 4,32 – przy czym zasadniczo zakres wahań to ok. 4,30 – 4,35. O bardziej ogólnej, długoterminowej perspektywie już niedawno pisaliśmy. Z jednej strony mamy coraz wyższe minima (patrząc np. od 21 – 22 września 2015), a z drugiej – coraz niższe maksima, dające z kolei trend spadkowy (np. od 24 czerwca, czy nawet od 21 stycznia, pomijając oczywiście wyjątkowe odchylenia).

Na USD/PLN obecnie notujemy nieco mniej niż 3,89. Dolar jest słaby, niewątpliwie – i jeśli w wyborach za parę dni wygra Trump, to paradoksalnie mogłoby to na tej parze posłużyć złotemu. Owszem, aktywa ryzykowne powinny tracić w takim scenariuszu, ale jednak para USD/PLN na ogół odbija kierunek eurodolara, a obecnie wysoka awersja do ryzyka to wysoki eurodolar i vice versa.