Tygodnik BNP Paribas „Rynki Finansowe"

Miniony tydzień jest pierwszym w marcu, w którym sytuację można określić jako umiarkowany powrót optymizmu na warszawskim rynku akcji. Główny indeks giełdowy WIG wzrósł od poprzedniego piątku o 2,5%. Podobnie jak na GPW, również na rynkach akcji w Europie Zachodniej (rynku niemieckim i francuskim) można było obserwować odreagowanie po spadkach, które miały miejsce w pierwszej połowie miesiąca.

Nasza aktualna ocena perspektyw warszawskiego rynku akcji, jak i całej klasy aktywów, pozostaje pozytywna. Przemawiają za tym coraz lepsze dane makroekonomiczne z polskiej gospodarki, jak również rosnące prognozy zysków polskich spółek. Publikacje wskaźników otworzyły dane o perspektywach chińskiego przemysłu, które wskazują na postępujące spowolnienie chińskiej gospodarki. Wstępny odczyt przemysłowego PMI wyniósł zaledwie 48,1 punktów, co wskazuje na kontynuację negatywnej tendencji z ostatnich miesięcy. Obawy o kondycję gospodarki Chin są obecnie jednym z najważniejszych czynników ryzyka dla kontynuacji wzrostów na światowych rynkach finansowych.

Bardziej optymistyczny wydźwięk miały dane dotyczące kondycji przemysłu w krajach Strefy Euro, które to rynki mają bardziej bezpośrednie przełożenie na kondycję i wyniki polskich spółek. PMI określający koniunkturę w przemyśle w Strefie Euro wyniósł w marcu 53 punkty, wobec 53,2 w lutym, toteż 9 miesiąc z rzędu odczyt wskazuje na ekspansję w przemyśle w krajach Eurolandu. Niemiecki PMI był w marcu nieznacznie słabszy od poprzednich odczytów, osiągając poziom 53,8 punktów wobec 54,8 w lutym, niemniej pozostaje w trendzie wzrostowym, powyżej poziomu 50 punktów. Słabszy odczyt może być spowodowany, podobnie jak ubiegłotygodniowy ZEW, obawami niemieckich managerów o wpływ sytuacji na Krymie na gospodarkę Niemiec. Bardzo pozytywnie zaskoczył za to odczyt PMI dla francuskiego przemysłu i usług, osiągając odpowiednio poziomy 51,9 i 51,4 punktów, wobec 49,7 punktów dla przemysłu i 47,2 punktów dla sektora usług w lutym. Podsumowując, postępująca poprawa koniunktury gospodarczej w krajach Europy Zachodniej, prognozowana przez opisane powyżej wskaźniki, przełoży się również na dalszą poprawę zysków spółek z warszawskiego parkietu. Kraje Eurolandu

pozostają głównym odbiorcą zamówień i rynkiem zbytu dla polskich eksporterów.

Poprawa rentowności spółek notowanych na GPW wspierana będzie również przez poprawę koniunktury w krajowej gospodarce, w tym wzrost konsumpcji wewnętrznej,

mierzonej w tym wypadku dynamiką sprzedaży detalicznej. W lutym wskaźnik ten wzrósł rok do roku o 7%, wobec 4,8% w styczniu. Ostatnie dane o sprzedaży świadczą o wzroście optymizmu w gospodarstwach domowych, co powinno w najbliższych miesiącach wspierać dynamikę polskiego PKB, gdzie konsumpcja wewnętrzna będzie coraz bardziej istotnym, obok eksportu, czynnikiem wzrostu dla polskiego gospodarki.

W ciągu ostatnich tygodni media gospodarcze coraz głośniej komentują zmiany w długoterminowej polityce monetarnej Banku Centralnego Chin. Jednym z „gorących” tematów

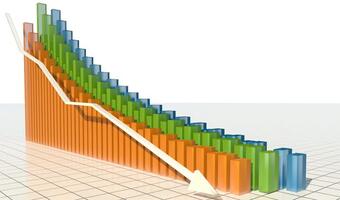

jest zarządzanie poziomem kursu walutowego jako narzędzia w realizacji długoterminowej strategii gospodarczej Państwa Środka. Dotychczasowa polityka gospodarcza Chin opierała się na przyciągnięciu inwestycji zagranicznych, czemu niewątpliwie sprzyjały m.in. niskie koszty produkcji. Jednym ze sposobów zwiększenia konkurencyjności kosztowej chińskiej gospodarki była polityka sterowanego kursu juana względem dolara amerykańskiego. Fundamenty chińskiej gospodarki wskazywały na predyspozycje juana do umocnienia się, natomiast poprzez odpowiednią politykę pieniężną kurs chińskiej waluty od początku lat 90-tych był powstrzymywany przed aprecjacją. Z upływem lat, na skutek dynamicznego napływu znacznych strumieni pieniądza w postaci inwestycji, chińska waluta uległa wyraźnemu umocnieniu się. Jak wskazuje powyższy wykres, od końca 2009 roku do początku 2014 juan wzmocnił się względem dolara o ponad 12%, co niewątpliwie negatywnie odbiło się na tempie bezpośrednich inwestycji zagranicznych w tym kraju.

W chwili obecnej jesteśmy świadkami kontrolowanego spowolnienia gospodarczego, które jest poniekąd wymuszone objawami mocnego przegrzania niektórych sektorów chińskiej gospodarki. Jednym ze sposobów zmniejszenia negatywnych skutków spowolnienia na kondycję gospodarki realnej jest osłabienie chińskiej waluty. Dodatkowo w celu „odstraszenia” kapitału spekulacyjnego bank centralny Chin zamierza rozszerzyć dopuszczalne pasmo dziennych wahnięć juana względem dolara do zakresu -2%/+2%. Ma to na celu zwiększenie ryzyka graczy na rynku walutowym obstawiających kontynuację aprecjacji juana. Efekty tej polityki są także widoczne na powyższym wykresie. Zmienność kursu USD/CNY od początku lutego zwiększyła się prawie dwukrotnie.

Spowolnienie chińskiej gospodarki w połączeniu z sterowanym osłabieniem juana względem dolara należy odebrać jako zapowiedź „chudych lat” dla cen metali przemysłowych, które z uwagi na niekorzystne zmiany wartości chińskiej waluty będą relatywnie droższe dla chińskich przedsiębiorstw. Z perspektywy inwestorów na rynku akcji, oznacza to, że rynki wschodzące (szczególnie najbardziej uzależnione od dobrej koniunktury na rynku surowców) mogą być niepopularne wśród inwestorów w kolejnych kwartałach. W ocenie naszego zespołu, powyższe argumenty wpierają zasadność inwestowania na rynkach akcji krajów rozwiniętych. Polski rynek akcji, choć jest zaliczany do grona wschodzących, wyróżnia się zdecydowanie pozytywnie na tle grupy porównawczej z uwagi na rozbudowane powiązania gospodarcze z krajami Unii Europejskiej. Dzięki temu polski rynek kapitałowy jest mniej wrażliwy na negatywne zjawiska występujące na rynkach krajów wschodzących.

Nasze aktualne nastawienie do polskich akcji, w reakcji na zwiększoną niepewność spowodowaną sytuacją na Ukrainie, zostało zredukowane o jeden punkt i znajduje się obecnie na poziomie umiarkowanie pozytywnym. W przypadku, gdyby decyzje alokacyjne Komitetu Strategii Inwestycyjnej mogły być podjęte z pominięciem wpływu wydarzeń geopolitycznych – nasze nastawienie do inwestycji w akcje pozostałoby na poziomie maksymalnie pozytywnym. Nasze nastawienie do polskich obligacji skarbowych jest neutralne.

W chwili obecnej nasze średnio i długoterminowe nastawienie do polskiej waluty jest pozytywne. Polski złoty wspierany jest przez pozytywne dane makroekonomiczne. Czynnikiem ryzyka jest wygaszanie programu skupu obligacji przez amerykański bank centralny w 2014 roku oraz wyższe od prognozowanego tempo inflacji w Polsce.

Biuro Maklerskie BNP Paribas Banku Polska.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.