Tydzień upłynął pod znakiem korekty ostatnich wzrostów na krajowym parkiecie

Miniony tydzień upłynął pod znakiem korekty ostatnich wzrostów na krajowym parkiecie. Słabe zachowanie polskich indeksów można tłumaczyć naturalną chęcią realizacji zysków przez inwestorów – od dołka z 8 sierpnia do zeszłego poniedziałku szeroki indeks WIG zyskał w sumie aż 10,1%.

Naturalnie, najsłabszym segmentem był ten, który w ostatnim czasie zachowywał się najmocniej, czyli indeks WIG20. Zdecydowanie lepiej radziły sobie spółki o mniejszej kapitalizacji, skupione w indeksach WIG50 oraz WIG250.

Na rynku walutowym sytuacja pozostała niezmienna, tj. dolar nadal zyskiwał do europejskiej waluty, co znalazło bezpośrednie przełożenie w zachowaniu złotego, który kontynuował osłabienie. W efekcie para USD/PLN ustanowiła lokalny szczyt na poziomie 3,26 PLN. Korekta nie ominęła również krajowego rynku długu. Po zejściu do historycznie niskich poziomów, rentowności polskich 10-latek wzrosły na koniec tygodnia do poziomu 3,24% (wzrost rentowności oznacza spadek cen). Powodów do wyprzedaży należy upatrywać w historycznie wysokich cenach, które zachęcały do realizacji zysków oraz postępującej korekcie na europejskich rynkach długu - od początku września rentowności niemieckich bund’ów wzrosły z poziomu 0,86% do 1,09% obecnie.

W trakcie tygodnia na rynek napłynęły mieszane dane makroekonomiczne. Największym zaskoczeniem okazały się dane dotyczące inflacji Państwa Środka. Według chińskiego urzędu statystycznego inflacja w sierpniu wzrosła o 2% wobec 2,3% miesiąc wcześniej (oczekiwano wzrostu o 2,2%). Dane spowodowały wzrost spekulacji o tym, że rząd podtrzyma swoje działania, aby stymulować wzrost gospodarczy.

Taki scenariusz byłby z pewnością korzystny zarówno dla chińskiego rynku akcji, jak i światowej gospodarki. W Strefie Euro pozytywnie zaskoczyła publikacja dynamiki produkcji przemysłowej, która wzrosła w lipcu o 2,2% r/r oraz zwiększyła tempo o 1% w relacji do poprzedniego miesiąca. Za oceanem przedstawiono cotygodniowy raport z rynku pracy, który wypadł gorzej niż prognozowano. Liczba osób ubiegających się o zasiłek dla bezrobotnych zwiększyła się do 315 tys. wobec 304 tys. tydzień wcześniej. Mimo słabszego jednorazowego odczytu średnia za ostatnie cztery tygodnie pozostaje na poziomie 304 tys., a więc amerykański rynek pracy pozostaje nadal w dobrej kondycji. W ostatnim dniu tygodnia inwestorzy poznali tempo sprzedaży detalicznej w USA, która wzrosła w sierpniu zgodnie z prognozą o 0,6% m/m, w ujęciu rocznym odnotowano zadawalający wzrost o 5%.

W trakcie najbliższych dni oczy inwestorów zostaną skupione na posiedzeniu amerykańskiej Rezerwy Federalnej, na którym mogą zapaść decyzje odnośnie terminu całkowitego wygaszenia skupu aktywów (QE), a także na informacjach odnośnie terminu pierwszych podwyżek stóp procentowych.

Rozpoczęcie cyklu podwyżek stóp procentowych przez Fed (amerykański bank centralny) oczekiwane jest obecnie w III kwartale 2015 roku. Jednak już teraz mamy do czynienia ze stopniowym wygaszaniem tzw. „ilościowego luzowania”, co można uznać za wstęp do zaostrzania polityki monetarnej. Pozwala na to wyraźna poprawa fundamentów amerykańskiej gospodarki.

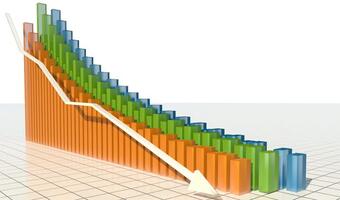

Powyższy wykres przedstawia, w dość uproszczony sposób, pełny cykl polityki pieniężnej realizowanej przez amerykański bank centralny, w zestawieniu ze średnią stopą zwrotu z indeksu S&P 500, jaką można było zaobserwować podczas każdego z etapów tego cyklu. Aktualnie rynek amerykański przechodzi z etapu IV do etapu I, co oznacza zbliżanie się momentu rozpoczęcia zaostrzania polityki monetarnej. Statystyka sugeruje, że nie oznacza to jednak automatycznie końca wzrostów na giełdach. Tak długo, jak stopy procentowe znajdować się będą poniżej neutralnego poziomu, stopy zwrotu możliwe do osiągnięcia na Wall Street powinny utrzymywać się na atrakcyjnym poziomie. Obecnie rozpoczynający się etap jest - średnio rzecz biorąc - historycznie drugim najlepszym dla akcji w całym cyklu obniżek i podwyżek stóp, stąd potencjał wzrostów indeksów na giełdach za oceanem nie został jeszcze, naszym zdaniem, wyczerpany.

Wzrosty kursów akcji na rynku amerykańskim powinny być wspierane przez poprawiające się wyniki spółek i wyceny, utrzymujące się, co prawda, na poziomie powyżej historycznej średniej, ale dalekie jeszcze od historycznych ekstremów. Warto przy tym dodać, że koniunktura na amerykańskim rynku akcji przekłada się na zachowanie giełd na całym świecie, w tym w Polsce.

Aktualne nastawienie naszego zespołu do akcji amerykańskich jest na poziomie umiarkowanie pozytywnym, co oznacza, że rekomendujemy przeważanie spółek lub funduszy akcyjnych z tego rynku w portfelu. Spodziewamy się jednak wzrostu zmienności cen akcji.

Nasze aktualne nastawienie do polskich akcji znajduje się obecnie na poziomie neutralnym. Przed przeważeniem akcji w portfelu powstrzymuje nas napięta sytuacja geopolityczna w regionie Europy Środkowo-Wschodniej oraz niskie wolumeny nabyć do polskich funduszy inwestycyjnych o strategiach akcyjnych. Nasze nastawienie do rynku akcji krajów rozwiniętych jest umiarkowanie pozytywne. Nasze nastawienie do polskich obligacji skarbowych jest neutralne.

W chwili obecnej nasze średnioterminowe oraz długoterminowe nastawienie do polskiej waluty jest umiarkowanie negatywne. Czynnikiem dla złotego jest zbliżająca się obniżka stopy procentowej, zwalniające tempo wzrostu gospodarczego w Polsce oraz napięta sytuacja geopolityczna w regionie Europy Środkowo-Wschodniej.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.