100 dni, by uratować Amerykę

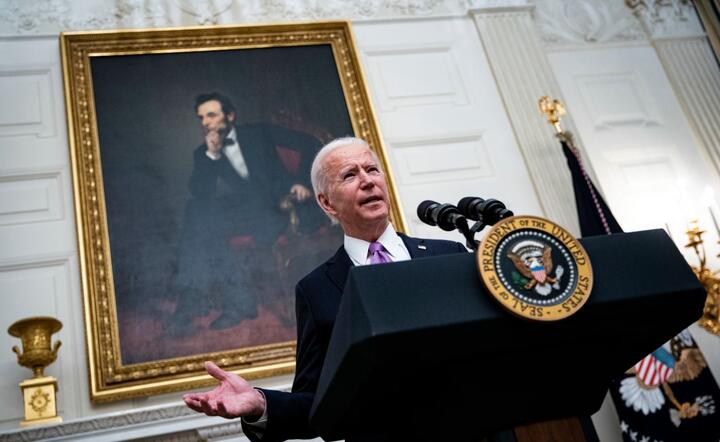

20 stycznia Joe Biden objął urząd jako 46. prezydent Stanów Zjednoczonych z obietnicą pakietu stymulującego o wartości 1,9 bln USD i planem dystrybucji 100 milionów dawek szczepionek w trakcie pierwszych 100 dni jego prezydentury

Zgodnie z wyliczeniami ekonomistów Euler Hermes, drugi z tych celów jest w znacznej mierze osiągalny i pokrywa się z tempem dystrybucji notowanym w USA w ubiegłym tygodniu. W ciągu ostatnich siedmiu dni USA osiągnęły tempo szczepień na poziomie około 1 miliona na dzień (0,3% na dzień). Stany Zjednoczone są więc na dobrej drodze do osiągnięcia odporności stadnej pod koniec 2. kwartału/na początku 3. kwartału. Najbardziej narażona część populacji (osoby w wieku 65+ i przewlekle chore, około 20% ogółu populacji) powinna w tym tempie osiągnąć odporność do końca 1. kwartału, co powinno pozwolić na pewne poluzowanie obostrzeń.

Tym niemniej wirus nadal szybko się rozprzestrzenia, a współczynnik reprodukcji wirusa ciągle przekracza 1. System ochrony zdrowia znajduje się pod dużą presją, gdyż przy liczbie 400 osób hospitalizowanych na milion mieszkańców, presja ta jest dwukrotnie wyższa niż w marcu i lipcu 2020 r. Z tej liczby hospitalizowanych, 72 pacjentów przebywa na intensywnej terapii, co również znacznie przekracza poziom z marca czy lipca. Pokazuje to, że sama kontynuacja obecnej kampanii szczepionkowej nie wystarczy, by zahamować koszty gospodarcze, jak i ludzkie w kontekście obecnego kryzysu sanitarnego w USA.

Jeśli chodzi o Bideno-ekonomię, Euler Hermes uważa, że łagodniejszy bodziec ma większe szanse na pokonanie przeszkody w Kongresie. W naszym głównym scenariuszu (prawdopodobieństwo 60%) Prezydent Biden prawdopodobnie uzyska wystarczające wsparcia dla większej części swego planu, w tym czeków stymulacyjnych o wartości 1 400 USD, ale będzie musiał pójść na kompromis co do zakresu wsparcia lokalnego i stanowego. Po przyjęciu Ustawy CARES (ustawa w sprawie pomocy, ulg i bezpieczeństwa gospodarczego w czasie koronawirusa) w marcu 2020 r. (2,2 bln USD) oraz Ustawy w sprawie reagowania i ulg (0,9 bln USD) w grudniu 2020 r., plan stymulacyjny Prezydenta Bidena opiewający na 1,9 bln USD również koncentruje się na tych samych priorytetach krótkoterminowych: bezpośrednie wsparcie dla osób i rodzin przy pomocy czeków stymulacyjnych oraz lepsze ubezpieczenie dla bezrobotnych; uzupełniające wydatkowanie na opiekę zdrowotną celem zwalczania wirusa; lokalne i stanowe wsparcie finansowe i ulgi podatkowe. Biden potwierdził, że plan ten nie będzie finansowany poprzez podniesienie podatków.

Tym niemniej, w trakcie swej kampanii Biden obiecał skokowe zwiększenie ogólnych wydatków brutto o kwotę 6,4 bln USD, szczególnie w zakresie infrastruktury, zdrowia i edukacji, co ma być częściowo finansowane przez dodatkowych wpływów podatkowych, niemniejszych niż 3,7 bln USD (po uwzględnieniu nieznacznego zwiększenia ulg podatkowych), przez co jego 10-letni plan stymulacyjny miałby osiągnąć poziom 2,7 bln USD. Takie obietnice ekspansywnej polityki fiskalnej należą jeszcze do świata sprzed COVID-u, w którym niewyobrażalne były takie akty legislacji dotyczących finansów publicznych jak Ustawy w sprawie reagowania i ulg na kwotę 900 mld USD czy Amerykański Plan Ratunkowy na kwotę 1,9 bln USD. Oba te akty dodatkowo zwiększają wydatki w ogólnym 10-letnim programie wydatków, choć nie w pełnej wysokości ich wartości nominalnej, ponieważ część może się zmaterializować w postaci pewnych dopłat bezpośrednich z początkowego pakietu 6,4 bln USD promowanego przez Bidena w jego kampanii. Nadal jednak w naszym scenariuszu centralnym, który zakłada rzeczywistą realizację Amerykańskiego Planu Ratunkowego jedynie na poziomie 60%, przewidujemy bodziec brutto ogółem opiewający na kwotę 8 bln USD (+1,6 bln USD). W scenariuszach wysokim i niskim (opisanych szczegółowo poniżej) bodziec brutto osiągnąłby odpowiednio 8,4 bln USD (+2 bln USD) i 7,8 bln USD (+1,4 bln USD). W wyniku tego dług i deficyt publiczny wyrażone jako procent PKB powinny znacząco wzrosnąć (patrz Rysunek 2 i 3), przez co dług publiczny podążałby ścieżką systematycznie wyższą niż ta początkowo zakładana w naszych badaniach, pomimo powrotu w perspektywie długoterminowej. do rzeczywistego potencjału wzrostu sprzed pandemii. W roku 2030 amerykański dług publiczny mógłby osiągnąć poziom 166% PKB (7 pp powyżej uprzednich prognoz).

Choć Prezydent Biden z pewnością skorzysta z impetu, jakiego nada mu inauguracja, jego zdolność do przyjęcia Amerykańskiego Planu Ratunkowego pozostaje niepewna i oczekiwane są pewne przeszkody:

Niewielka większość: Choć Demokratom udało się przejąć większość w senacie od Republikanów, nadal daleko im do progu 60 głosów, które pozwoliłyby uniknąć obstrukcji parlamentarnej i przyjmować akty prawne bez wsparcia Republikanów. Prezydent Biden może wykorzystać uzgodnienie budżetu celem obejścia potencjalnej blokady Republikanów, ale będzie to wymagało utraty jego ducha bezstronności, a samo rozwiązanie wykorzystać można tylko raz do roku, co oznacza, że dalsze bodźce fiskalne (projekty infrastrukturalne i jego Nowy Zielony Ład) nie uciekłyby przed trudną rzeczywistością głosowania w senacie.

Rozrzutność: Część przedstawicieli Republikanów w kongresie już skrytykowała rozmiar i zakres proponowanej ustawy, szczególnie w zakresie jej wpływu na dług narodowy USA. Większość z nich również argumentuje, że ustawa stymulacyjna przegłosowana już w grudniu, za poprzedniej prezydentury, jest wystarczająca, a nowy bodziec nie jest potrzebny. Tym niemniej część z nich zauważa potrzebę sprowadzenia gospodarki z powrotem na odpowiednie tory oraz polityczny koszt niegłosowania za ustawą, której celem jest pomoc ich wyborcom. Co więcej Republikanie mogą nie chcieć zostać uznanymi obstrukcjonistami od samego początku.

Plan pracy Kongresu: Kongres już jest zajęty postępowaniem związanym z impeachmentem, będzie musiał się ponadto skoncentrować na przesłuchaniach dotyczących członków gabinetu Prezydenta Bidena. Debaty dotyczące nowego pakietu stymulacyjnego będą prawdopodobnie musiały poczekać kilka tygodni, szczególnie jeśli pakiet będzie kontrowersyjny w odbiorze. W obecnych okolicznościach im dłużej zajmie wdrożenie nowego bodźca, tym wyższy będzie koszt obecnych utrudnień dla gospodarki, mając na względzie rekordowo wysoką liczbę przypadków Covid-19 i związanych z nim zgonów.

W związku z tym ekonomiści Euler Hermes zdefiniowali trzy ścieżki fiskalne dla prezydencji Bidena:

Scenariusz wysoki: 1,9 bln USD, prawdopodobieństwo 30%

Prezydent Biden i Demokraci są w stanie przeprowadzić całą propozycję, czy to poprzez uzyskanie wystarczającego wsparcia ze strony Republikanów, czy też poprzez negocjacje związane z budżetem. Choć jest to możliwe, scenariusz ten jest mało prawdopodobny mając na względzie wyzwania czekające Prezydenta Bidena w Kongresie. Poziom amerykańskiego długu publicznego wzrósłby do 148,8% PKB w roku 2021 w porównaniu do poziomu 135% PKB przewidywanego za rok 2020. Wzrost osiągnąłby poziom +4,7% r/r w 2021 r. oraz +2,7% r/r w 2022 r., w porównaniu do odpowiednio +3,6% r/r i +3,1% r/r w naszym obecnym scenariuszu. W tym scenariuszu rząd federalny musiałby przewidywać podwyżkę stóp już w drugiej połowie 2022 r., podczas gdy w naszym obecnym podstawowym scenariuszu pierwsze takie ruchy oczekiwane są w drugiej połowie 2023 r.

Scenariusz główny: 1,2 bln USD, prawdopodobieństwo 60%

W tym scenariuszu Prezydent Biden jest w stanie zapewnić sobie wystarczające poparcie dla większej części swojego pakietu stymulacyjnego, szczególnie w zakresie czeków stymulacyjnych na kwotę 1 400 USD, których również domagał się Trump, jednakże musiałby uciec się do kompromisu w odniesieniu do innych zmiennych, szczególnie w zakresie wsparcia władz lokalnych i stanowych, by uzyskać wystarczające poparcie Republikanów. Scenariusz ten oszczędziłby nowemu prezydentowi konieczności skorzystania ze żmudnego procesu uzgodnień (w tym związanych z Budżetem), umożliwiając mu wprowadzenie ponadto nowego bodźca dedykowanego celom średnio- i długoterminowym, takim jak projekty infrastrukturalne oraz „Plan Budowy Nowoczesnej, Zrównoważonej Infrastruktury i Sprawiedliwej Przyszłości z Czystą Energią”. Scenariusz ten wydaje się najbardziej prawdopodobny, ponieważ ustawa przyjęta w drodze kompromisu pozwoliłaby obu partiom ogłosić zwycięstwo polityczne (Demokratom w związku z nowym bodźcem, a Republikanom w związku z osiągniętymi ustępstwami). W tym kontekście wzrost amerykańskiego PKB byłby niższy w roku 2021 w porównaniu do „scenariusza wysokiego” (+4,1% r/r), ale wyższy w roku 2022 (+3,4% r/r), dzięki przegłosowaniu kolejnej rundy bodźców w drugiej połowie 2022 r. W takich okolicznościach rząd federalny może być zmuszony do rozpoczęcia procesu obniżania wsparcia od drugiej połowy 2022 r., a następnie do dokonania pierwszego podniesienia stóp procentowych na początku drugiej połowy 2023 r.

Scenariusz niski: 0,7 bln USD, prawdopodobieństwo 10%

W tym niekorzystnym scenariuszu Prezydentowi Bidenowi udałoby się wprowadzić jedynie niewielką część spośród proponowanych dodatkowych bodźców (poniżej 40%) za pośrednictwem płatności uzupełniających dla gospodarstw domowych oraz częściowo poprzez wsparcie finansowe w celu przeciwdziałania Covid-19, ponieważ Republikanie zgodziliby się jedynie na przyjęcie zupełnego minimum służącemu wsparciu gospodarki. Tym niemniej nawet w takiej konfiguracji wzrost PKB i długu publicznego byłby wyższy niż trajektoria zmian wzrostu i długu przewidywana w naszym obecnym scenariuszu (żółta krzywa na Rysunku 4 poniżej). W tym scenariuszu rząd federalny przewidywałby wzrost stóp procentowych dopiero od końca 2023 roku. W związku z nagromadzeniem długu we wszystkich trzech scenariuszach, jesteśmy przekonani, że potencjał wzrostu gospodarki amerykańskiej będzie pozostawać pod negatywnym wpływem tej sytuacji w perspektywie średnioterminowej, ze spadkiem z 2% r/r w 2020r. do 1,4% r/r w horyzoncie 2030.

Bideno-ekonomia wiąże się z poważną kością niezgody: podwojeniem federalnej płacy minimalnej. Niewątpliwie istnieje ryzyko ponownego wystąpienia samonapędzającej się pętli płaca-wypłata przy średnim poziomie inflacji 4% r/r w latach 2021-2026, czasie niezbędnym do zbliżenia się do tego progu. Choć nie ma pewności co do wprowadzenia tego pomysłu w pakiecie 1,9 bln USD, Prezydent Biden wyraził się jasno, iż będzie starał się o podwojenie federalnej płacy minimalnej z 7,25 USD za godzinę do 15 USD za godzinę. Propozycja ta, choć ciesząca się rosnącą popularnością w USA, jest daleka od koncepcji wpisania sie (i uzyskania poparcia) w obecnym schemacie dwupartyjnym. Niejasna jest zmiana netto w jej wyniku liczby miejsc pracy w okresie średnioterminowym, nawet jeśli (pozytywne) efekty tej redystrybucji są już mniej wątpliwe. Zdaniem naszego zespołu badawczego podwojenie płacy minimalnej wydaje się być mniej realistyczną propozycją, biorąc pod uwagę trochę jej trochę „partyzancki” charakter oraz potencjalne ryzyko destabilizacji w procesie tworzenia miejsc pracy na poziomie mikro, jak również konsekwencje w postaci inflacji przy obecnym miksie polityki fiskalno-monetarnej.

Ekonomiści Euler Hermes obliczyli, iż podwojenie płacy minimalnej mogłoby prowadzić do średniej inflacji na poziomie 4% r/r w latach 2021-2026. Rozważając przypadek podwyższenia federalnej płacy minimalnej do 11 USD za godzinę w tym samym horyzoncie czasowym, średni poziom inflacji szacujemy poziomie 2,6% r/r. W uprzednim badaniu przedstawiono model mniej prawdopodobnego scenariusza (15%) reflacji przechodzącej w inflację w USA. By sprawdzić, czy ta jedna decyzja polityczna spowodowałaby uruchomienie (inflacyjnej) pętli ustalania płac i cen, uwzględniono średnie przyspieszenie wzrostu jednostkowych kosztów robocizny po skokach federalnej płacy minimalnej w przeszłości, a także sześcioletni okres przejścia do 15 USD za godzinę - zgodnie z badaniami przeprowadzonymi przez Economic Policy Institute („Podniesienie federalnej płacy minimalnej do 15$ do 2025 r. spowodowałoby podniesienie płac dla ponad 33 mln pracowników”, lipiec 2019).

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.