Polski system finansowy jest stabilny – stwierdza Komitet Stabilności Finansowej

Polski system finansowy jest stabilny, ale inicjatywy legislacyjne dotyczące kolejnych obciążeń dla instytucji finansowych powinny być konstruowane i wdrażane ostrożnie - ocenił Komitet Stabilności Finansowej w komunikacie opublikowanym po poniedziałkowym posiedzeniu. W komunikacie zamieszczonym na stronie Narodowego Banku Polskiego poinformowano, że posiedzenie KSF dotyczyło nadzoru makroostrożnościowego nad systemem finansowym.

"Komitet zapoznał się z oceną ryzyk systemowych, zidentyfikowanych przez NBP w "Raporcie o stabilności systemu finansowego (luty 2016)". Komitet ocenił, że polski system finansowy jest stabilny; jest on w stanie zaabsorbować skutki szoków związanych ze zidentyfikowanymi przyszłymi zagrożeniami w systemie finansowym i jego otoczeniu gospodarczym" - napisano w komunikacie.

Wyjaśniono, że przedmiotem dyskusji były również potencjalne konsekwencje systemowe restrukturyzacji walutowych kredytów mieszkaniowych według projektu opublikowanego przez Kancelarię Prezydenta. W trakcie obrad omówiono także możliwy wpływ ustawy o Bankowym Funduszu Gwarancyjnym, systemie gwarantowania depozytów oraz przymusowej restrukturyzacji na krajowy system finansowy.

"Komitet Stabilności Finansowej zdecydował, że po otrzymaniu wyników analiz Komisji Nadzoru Finansowego rozważy sformułowanie stanowiska w sprawie skutków propozycji restrukturyzacji kredytów walutowych dla systemu finansowego. Jednocześnie, już na obecnym etapie, Komitet zwraca uwagę, że inicjatywy legislacyjne dotyczące kolejnych obciążeń dla instytucji finansowych powinny być konstruowane i wdrażane ostrożnie, tak aby nie naruszały stabilności systemu finansowego, nie zmniejszały istotnie jego odporności na szoki, a także nie ograniczały zdolności banków do kredytowania gospodarki" - podkreślono.

"Działania zmierzające do redukcji portfela kredytów walutowych nie powinny prowadzić do destabilizacji systemu bankowego, a w szczególności do istotnego osłabienia jego wyposażenia w kapitał" - dodano.

W komunikacie poinformowano także, że KSF podjął uchwałę ws. "rekomendacji dotyczącej utrzymania wskaźnika bufora antycyklicznego na poziomie 0 proc. oraz zdecydował o przekazaniu Europejskiej Radzie ds. Ryzyka Systemowego informacji dotyczących bufora antycyklicznego".

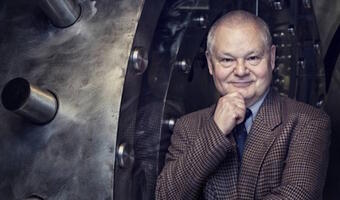

Zgodnie z informacją, w poniedziałkowym posiedzeniu KSF uczestniczyli: prezes NBP Marek Belka (przewodniczący Komitetu), minister finansów Paweł Szałamacha, przewodniczący Komisji Nadzoru Finansowego Andrzej Jakubiak, prezes Bankowego Funduszu Gwarancyjnego Jerzy Pruski.

Kolejne posiedzenie KSF dotyczące nadzoru makroostrożnościowego ma odbyć się w II kwartale 2016 r.

W opublikowanym na początku lutego raporcie o stabilności systemu finansowego NBP poinformował, że polski system finansowy jest stabilny. Zaznaczono jednak, że odporność polskiego systemu finansowego uległa ograniczeniu w stosunku do poprzedniej edycji raportu, głównie na skutek dodatkowych obciążeń publicznych nakładanych na banki.

Do działań mających niepożądany efekt dla systemu finansowego analitycy NBP zaliczyli przygotowane w Kancelarii Prezydenta rozwiązania dotyczące restrukturyzacji kredytów walutowych, zwłaszcza w interakcji z wprowadzonym już podatkiem od aktywów niektórych instytucji finansowych.

Według banku centralnego zaproponowane przez Kancelarię Prezydenta rozwiązania skutkowałyby poniesieniem istotnych kosztów przez banki, osłabiając ich odporność na zagrożenia i zmniejszając ich zdolność do kredytowania gospodarki. Analitycy NBP obliczyli, że w zależności od liczby kredytobiorców, którzy chcieliby skorzystać z restrukturyzacji kredytów walutowych, kosztowałoby to banki od 38 do 44 mld zł.

Zdaniem NBP zmiana miałaby również negatywny wpływ na finanse publiczne: wpłynęłaby na zmniejszenie wartości odprowadzanego przez banki podatku od niektórych instytucji finansowych, ograniczyłaby możliwość uzyskiwania przez Skarb Państwa przychodów z tytułu dywidend od banków, w których ma on udziały; zmniejszyłaby przychody fiskusa z CIT od banków. Bank centralny wskazał także na ryzyko zgłoszenia roszczeń odszkodowawczych wobec Skarbu Państwa przez inwestorów.

PAP, sek

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.