Ulga "na dzieci" - duże odliczenia dla rodziców

W rozliczeniach PIT za 2017 r. nie tylko odliczysz ulgę prorodzinną od wysokości należnego do zapłaty podatku. Możesz również otrzymać zwrot niewykorzystanej ulgi, której nie mogłeś odliczyć z powodu zbyt niskiego dochodu.

Ulga prorodzinna przysługuje: rodzicom, rodzicom zastępczym oraz prawnym opiekunom dziecka (pod warunkiem, że dziecko zamieszkuje wraz z nimi).

Kiedy rodzice dzieci zamieszkują osobno, są w separacji lub po rozwodzie ulgę należy podzielić proporcjonalnie do czasu spędzonego przy każdym z rodziców. Podział ten musi być efektem wspólnych uzgodnień. W przypadku braku porozumienia, ulga z urzędu jest dzielona po prostu na pół. Jeśli w zeznaniach podatkowych rodziców pojawią się rozbieżności, fiskus wzywa do wyjaśnień, a czasami sprawa kończy się w sądzie, gdyż organy podatkowe nie są od rozwiązywania konfliktów między rodzicami.

Wysokość odliczenia rośnie wraz z każdym kolejnym dzieckiem w rodzinie:

-na pierwsze dziecko: 1112,04 zł rocznie (92,67 zł miesięcznie)

-na drugie dziecko: 1112,04 zł rocznie (92,67 zł miesięcznie)

-na trzecie dziecko: 2000, 04 zł rocznie (166, 67 zł miesięcznie)

-na czwarte i kolejne dziecko: 2700 zł rocznie (225 zł miesięcznie).

W przypadku jedynaka skorzystać z odliczenia można tylko pod warunkiem, że dochód nie przekroczył 56 tys. zł ( gdy rozlicza się samotny rodzic) lub 112 tys. zł (podczas rozliczenia wspólnego dochodu małżonków oraz osób samotnie wychowujących dzieci).

W rozliczeniu wolno uwzględnić: -małoletnie dzieci, które nie zawarły związku małżeńskiego -dzieci na zasiłku pielęgnacyjnym lub rencie socjalnej bez ograniczeń wiekowych i niezależnie od ich dochodu -pełnoletnie dzieci aż do ukończenia 25 lat, o ile kontynuują naukę lub studiują, a ich dochód za rok podatkowy 2017 nie przekroczył 3089 zł (nie wlicza się w to renty).

Dane dzieci (wystarczy tylko numer PESEL) oraz miesiące opieki nad nimi uzupełniamy w załączniku PIT/O do PIT 36 lub PIT 37. Suma odliczeń nie może być wyższa niż kwota podatku.

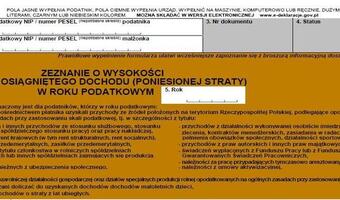

Są sytuacje, w których rodzice nie osiągnąwszy wystarczających dochodów, płacą niewielki podatek, który nie pozwala na odliczenie ulgi w całości. Można wtedy wnioskować o zwrot nieodliczonej nadwyżki, a nawet o całą kwotę ulgi prorodzinnej, gdy podatek jest zerowy. Zwrot ten jest limitowany. Nie może on przekroczyć wartości składek ZUS oraz zdrowotnych opłaconych lub pobranych od podatnika w roku podatkowym. Kiedyś wniosek składano poprzez wypełnienie załącznika PIT/UZ. Dzisiaj wszystko odbywa się w formularzu PIT 37 (część H) lub PIT 36 (część K). Jednocześnie w załączniku PIT/O wykazać należy nie pełną wartość ulgi na dzieci, tylko tą część. która podlega odliczeniu od podatku.

Uwaga! Otrzymana przez podatnika kwota niewykorzystanej ulgi będzie miała wpływ przy ustalaniu dochodu rodziny podatnika dla potrzeb ustalenia prawa do świadczeń rodzinnych.

Ulga prorodzinna nie przysługuje tym rodzicom, którzy w roku podatkowym nie byli zatrudnieni opłacając podatki i składki, ale także gdy prowadzili działalność objęta ryczałtem lub płacili podatek liniowy. Prawo do ulgi tracą także opiekunowie, których dziecko wstąpiło w związek małżeński lub zamieszkało na stałe w placówce zapewniającej całodobowe utrzymanie. Jeśli w roku podatkowym dziecko w wieku 18-25 lat przerwie lub ukończy naukę, jego rodzice odliczą w zeznaniu ulgę tylko za miesiące, w których uczęszczało jeszcze do szkoły.

Aby odliczyć ulgę prorodzinną nie są wymagane żadne dodatkowe dokumenty, które należałoby załączyć do PIT. Przydadzą się one jednak podczas ewentualnej kontroli. Musimy je przechowywać przez 5 lat i udostępnić na żądanie urzędu skarbowego. W zależności od sytuacji rodzinnej swoje prawo do ulgi udokumentować trzeba będzie np. odpisami aktów urodzenia dzieci, wyrokiem sądu rodzinnego o ustaleniu opiekuna prawnego dziecka, odpisem orzeczenia sądu o ustaleniu pieczy zastępczej, zaświadczeniem o nauce w przypadku pełnoletniego dziecka, orzeczeniem sądu rodzinnego o podziale opieki nad dziećmi.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.