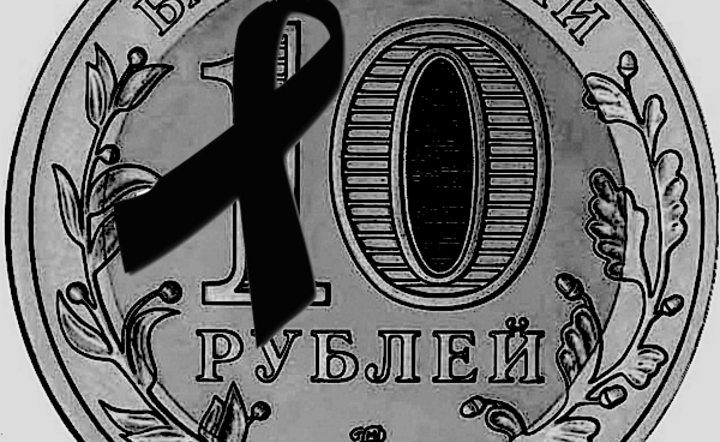

Podsumowanie tygodnia: walutowi przegrani po decyzji OPEC (złe wiadomości dla rubla)

Podsumowując mijający tydzień można stwierdzić, że nawet bez udziału Amerykanów handel na rynkach finansowych może być ciekawy. Decyzja OPEC o utrzymaniu poziomu wydobycia oznacza dalsze spadki cen ropy naftowej i utrzymanie niskich poziomów na dłużej. To zła wiadomość dla CAD, NOK i RUB

Decyzja OPEC o utrzymaniu dotychczasowego celu wydobycia na poziomie 30 mln baryłek dziennie na tle faktycznej produkcji rzędu 30,9 mln b/d i prognozowanym na przyszły rok popycie (tzw. call na OPEC) w wysokości 29,2 mln b/d ugruntowują negatywne nastawienie inwestorów do ropy naftowej. Ceny Brent i WTI odnotowały w tym tygodniu nowe czteroletnie minima i bierność kartelu niemal gwarantuje nowe rekordy w najbliższym czasie. Na rynku walutowym pierwszymi przegranymi są waluty silnie skorelowane z cenami ropy. Dolar kanadyjski, korona norweska i rosyjski rubel są w czołówce najmocniej tracących do USD. Strach, że spadki mogą się nasilić powstrzymuje inwestorów od prób podbierania przecenionych walut, co dobitnie pokazał prawie brak pozytywnej reakcji CAD na lepsze dane o PKB z Kanady w piątek.

W dłuższym horyzoncie można oczekiwać asymetryczności w reakcji rynku walutowego, tzn. jeśli ropa naftowa utrzyma podwyższoną zmienność (niezależnie od kierunku), waluty powiązane podążą jej śladem; ale jeśli dzisiejszy handel będzie w miarę spokojny, można liczyć, że czynniki wewnętrzne dla poszczególnych walut przejmą inicjatywę. Ale na razie wygląda na to, że temat ropy gra pierwsze skrzypce.

Dla rynku dolara amerykańskiego jeszcze przed posiedzeniem OPEC ważniejsze było zrównoważenie portfeli przed końcem miesiąca połączonym z długim weekendem w związku z obchodami Święta Dziękczynienia. USD stał się niemal niewrażliwy na dobre dane marko z gospodarki USA; na słabe z resztą też, gdyż jego osłabienie z pierwszej części tygodnia nie zbiegało się w czasie z publikacjami wskaźników gospodarczych. Inwestorzy z Wall Street woleli dmuchać na zimne i nie mieć otwartych pozycji pod swoją nieobecność, i tylko tak należy odczytywać przejściową słabość amerykańskiej waluty. Fundamentalnie sytuacja nie uległa zmianie i w porównaniu do Japonii i strefy euro Stany Zjednoczone prezentują się najlepiej pod kątem siły gospodarki i mają najbardziej jastrzębie perspektywy dla polityki monetarnej. Startujący po weekendzie grudzień przyniesie kolejną porcję danych z rynku pracy i ostatnie w tym roku posiedzenie FOMC i chociażby tylko z tych dwóch powodów można liczyć na jeszcze jedną fale aprecjacji USD.

Euro względnie stabilnie przetrwało ten tydzień, ale perspektywy wciąż malują się w ciemnych barwach. Taniejąca ropa daje podstawy do odsunięcia widma recesji w bloku, ale od strony inflacji otrzymujemy kolejny argument, że roczna dynamika zbliży się do zera. Wstępny szacunek za listopad wyniósł 0,3 proc. r/r, o 0,1 pp mniej niż w październiku. I choć dla ECB ważniejsza jest inflacja bazowa (oczyszczona z wahań cen żywności i energii), a tak utrzymała się na 0,7 proc. r/r, tak spadające ceny paliw zaciążą na oczekiwaniach inflacyjnych, które już teraz znajdują się poniżej celu inflacyjnego ECB (blisko, ale poniżej 2 proc.). Jakkolwiek sądzimy, że w najbliższy czwartek ECB nie zdecyduje się na ogłoszenie programu skupu obligacji skarbowych, tak ryzyko takiego scenariusza jest niezerowe, a każdy inny wynik posiedzenia ma nikłe szanse być pozytywnym dla euro.

Złoty pozostawał poza implikacjami rynku naftowego. Wybicie EUR/PLN z przedłużającej się konsolidacji 4,20-4,24 nastąpiło jeszcze w poprzedni piątek, ale we wtorek nabrało dynamiki i kurs znalazł się tuż ponad trzymiesięcznego dołka. Dane o PKB za III kwartał (3,3 proc. r/r, zgodnie z szybkim szacunkiem sprzed dwóch tygodni) nie miały już wpływu na złotego. Rynek będzie szukał impulsów w przyszłym tygodniu – w poniedziałek poznamy PMI dla przemysłu, a w środę decyzję RPP. Klimat inwestycyjny jest sprzyjający, stąd nie spodziewamy się powrotów ponad 4,20, ale do istotnego zjazdu poniżej 4,17 będzie potrzeba naprawdę solidnych sygnałów, że Rada Polityki Pieniężnej daruje sobie dalsze obniżki stóp procentowych.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.