Zróżnicowany miesiąc dla surowców

Zwrot z indeksu ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return) wyniósł niemal 1% we wrześniu - w miesiącu, który podkreślił różnicę pomiędzy sektorem energetycznym (z wyłączeniem gazu ziemnego) i metalami przemysłowymi z jednej strony, a sektorami zbóż i metali szlachetnych z drugiej strony

We wrześniu poznaliśmy dwie kluczowe informacje, które ostatecznie nadały ton wszystkim rynkom. Pierwsza z nich dotyczyła decyzji Arabii Saudyjskiej i Rosji o przedłużeniu jednostronnych cięć produkcji do końca roku, co przyczyniło się do gwałtownego wzrostu cen energii. Następnie amerykańska Rezerwa Federalna przekazała komunikat o „wyższych stopach przez dłuższy czas”.

W kontekście prognozowanej ograniczonej podaży szybko rosnące ceny ropy naftowej wywołały kolejne obawy dotyczące inflacji, co przyspieszyło tempo przeceny amerykańskich obligacji skarbowych, w ramach której rentowność papierów dziesięcioletnich wzrosła do najwyższego poziomu od 2007 r. Dolar zareagował na wzrost rentowności obligacji skarbowych i perspektywę utrzymania się wyższych stóp procentowych przez dłuższy czas, umacniając się w stosunku do większości głównych walut, tym samym zwiększając wpływ wyższych cen energii na waluty lokalne. Spowodowało to ogólny spadek apetytu na ryzyko, a w efekcie spadek na indeksach S&P 500 i MSCI World o ponad 4%; równocześnie metale szlachetne ucierpiały na skutek podwójnego ciosu w postaci rosnących rentowności i mocniejszego dolara.

Wśród koszyków tematycznych Saxo wygrywają akcje spółek z branży energii jądrowej i surowców

Mimo iż indeksy giełdowe na całym świecie notowały spadki, rosnące koszty energii zapewniły wsparcie spółkom związanych z energią. Koszyki tematyczne Saxo związane z surowcami i energią jądrową osiągnęły najlepsze wyniki w miesiącu, w którym ucierpiały akcje „bańkowe” oraz akcje spółek z segmentu dóbr luksusowych i zielonej transformacji. Bieżący rok to katastrofa dla producentów turbin wiatrowych, takich jak Siemens Energy czy Vestas. W obszarze inwestycji olbrzymi odpis Orsted dotyczący amerykańskich morskich farm wiatrowych oraz fakt, iż brytyjskie aukcje morskich farm wiatrowych nie zdołały przyciągnąć żadnych nabywców podkreślają problem technologii zielonej transformacji w obliczu rosnących rentowności obligacji długoterminowych i nadal wysokich cen spot metali przemysłowych. Wyższe koszty energii powodują również, że stal i beton stają się droższe. Podczas gdy dla koszyków tematycznych dotyczących zielonej transformacji i energii odnawialnej był to fatalny rok, w przypadku pozostałych zeroemisyjnych źródeł energii elektrycznej, takich jak energia jądrowa, mamy do czynienia z prawdziwym boomem.

Linki do koszyków tematycznych Saxo obejmujących akcje spółek związanych z surowcami i energią jądrową

Nasz koszyk tematyczny dotyczący energii jądrowej odnotowuje w tym miesiącu najlepsze wyniki i wraz z półprzewodnikami, cyberbezpieczeństwem, spółkami o największej kapitalizacji i branżą turystyczną dołączył do grupy spółek osiągających wyniki na poziomie +20% od początku roku. Na skutek porażki turbin wiatrowych i uznania potrzeby czystego i niezawodnego obciążenia podstawowego, wśród rządów krajów rozwiniętych energia atomowa w szybkim tempie staje się wariantem krytycznym rozwoju czystej energii elektrycznej. Kolejnym czynnikiem jest systematyczny wzrost cen uranu na skutek squeeze’u na fizycznym rynku uranu, ponieważ podmioty z tej branży starają się poradzić sobie z potencjalnym zakazem importu rosyjskiego paliwa jądrowego bądź ze zmniejszeniem dostaw ze względu na brak ubezpieczenia, co poważnie ograniczyłoby dostęp do paliwa. Cena spot uranu (Ux U308) osiągnęła najwyższy poziom od 15 lat, wynoszący około 73,5 USD za funt, co oznacza wzrost o ponad 50% w ciągu ostatnich 12 miesięcy. Nasz koszyk tematyczny dotyczący energii jądrowej obejmuje takich gigantów jak kanadyjski Cameco Corp czy Kazachska Państwowa Kompania Atomowa Kazatomprom, których notowania w ciągu ostatniego roku wzrosły o ponad 50%.

Poza uranem jedynie koszyk akcji surowcowych zdołał utrzymać się w tym miesiącu na plusie i nie jest zaskoczeniem, że za znakomite wyniki odpowiadały przede wszystkim największe koncerny naftowe, od Shell Plc i Exxon Mobil po Equinor, dzięki wyższym cenom energii w miesiącu, w którym nastąpił zdecydowany wzrost cen kontraktów terminowych na ropę naftową i jej produkty.

Amerykańska krzywa dochodowości ostrzega rynki przed recesją

Ostatnio wiele mówi się o amerykańskiej krzywej dochodowości, tak zwanym niedźwiedzim wypiętrzeniu i o tym, co to sygnalizuje. Od początku lipca krzywa ilustrująca różnicę rentowności dwu- i dziesięcioletnich amerykańskich obligacji skarbowych z mocnego odwrócenia na poziomie około -110 punktów bazowych wypiętrzyła się do obecnych -50 punktów bazowych. Wypiętrzenie to było spowodowane szybszym wzrostem rentowności obligacji dziesięcioletnich, podczas gdy rentowność obligacji dwuletnich utrzymywała się na stałym poziomie w związku z wątpliwościami co do tego, jak bardzo FOMC będzie w stanie podwyższyć stopy procentowe bez szkody dla gospodarki.

Niedźwiedzie wypiętrzenie to sygnał alarmowy nie tylko dla inwestorów giełdowych, ale także dla szeroko rozumianej gospodarki. Rosnące rentowności długoterminowe mają duży i szybki wpływ na zacieśnienie realnej gospodarki ze względu na skutki dla oprocentowania kredytów hipotecznych dla gospodarstw domowych oraz kredytów dla przedsiębiorstw. W sytuacji, gdy gospodarka jest rozgrzana, wyższe stopy procentowe wiążą się z ograniczonym ryzykiem, ponieważ rosnące rentowności są normalną reakcją na silny wzrost gospodarczy. Jednak w obecnej sytuacji, gdy uporczywa inflacja powoduje wzrost rentowności na długim końcu krzywej, może to stanowić zagrożenie, ponieważ prognozy gospodarcze przewidują coraz więcej wyzwań i mogą ulec szybszemu pogorszeniu.

Ropa naftowa: po tygodniu wyższej zmienności rynek skupia się na Arabii Saudyjskiej

W ubiegłym tygodniu ropa naftowa przedłużyła trwające już od miesiąca umocnienie, a cena ropy Brent zbliżyła się do istotnego pod względem psychologicznym poziomu 100 USD, podczas gdy ropa WTI osiągnęła cenę 95 USD za baryłkę po tym, jak EIA poinformowała o kolejnym spadku poziomu zapasów ropy w Cushing - olbrzymim ośrodku magazynowania tego surowca w Oklahomie, wykorzystywanym jako punkt realizacji kontraktów terminowych na ropę WTI. Akcja cenowa na krótko stała się chaotyczna po tym, jak stan zapasów zbliżył się do historycznie niskich poziomów, wywołując obawy o jakość pozostałej ropy i możliwość jej spadku poniżej minimalnych poziomów operacyjnych.

W przeciwieństwie do kwietnia 2020 r., kiedy ropa WTI na krótko osiągnęła wartość ujemną (-40 USD za baryłkę) na fali obaw, że spowodowane pandemią załamanie popytu doprowadzi do zapełnienia magazynów w Cushing, obecnie mamy do czynienia z odwrotnym zjawiskiem ze względu na wielomiesięczny duży popyt rafineryjny i eksportowy. Spowodowało to rozszerzenie premii, jaką kupujący są gotowi zapłacić za natychmiastową realizację kontraktu w przeciwieństwie do dostawy w późniejszym terminie, a po publikacji raportu EIA spread natychmiastowy cen ropy WTI znalazł się w stanie deportu na poziomie 2,50 USD, po czym powrócił do nadal wysokiego poziomu 2,1 USD za baryłkę.

Często mówi się, że krzywa ropy nigdy nie kłamie, a obecny wypiętrzony deport to informacja, że ceny spot pozostaną wysokie, dopóki nie nastąpi jakiś przełom - albo w postaci strajku kupujących będących jednymi z największych konsumentów/importerów, albo na skutek działań Arabii Saudyjskiej, która uzna, że jej misja obniżenia światowych zapasów zakończyła się sukcesem i nieoczekiwanie zapowie zwiększanie produkcji. Jeżeli żaden z tych scenariuszy się nie sprawdzi, ceny pozostaną na wysokim poziomie do 2024 r., kiedy wisząca nad rynkiem chmura recesji prawdopodobnie stanie się ciemniejsza – przede wszystkim w Europie i Stanach Zjednoczonych - co sygnalizuje wspomniane powyżej niedźwiedzie wypiętrzenie krzywych dochodowości.

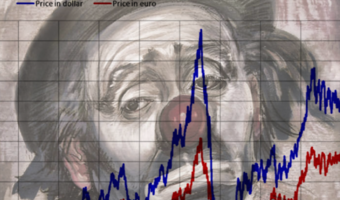

Metale szlachetne ulegają sile dolara i rentowności

Sektor metali szlachetnych w końcu uległ negatywnemu wpływowi znacznie wyższych rentowności obligacji i mocniejszego dolara. Jednak, co ciekawe, na czele osłabienia obserwowanego w ubiegłym tygodniu znalazło się złoto, natomiast spadki cen srebra i platyny zostały złagodzone dzięki umocnieniu w sektorze metali przemysłowych, który z kolei uzyskał wsparcie w postaci tygodniowego spadku zapasów aluminium, miedzi, a przede wszystkim cynku, monitorowanych przez dwie kluczowe giełdy w Londynie i Szanghaju, a także w postaci umocnienia juana przed obchodami Złotego Tygodnia w Chinach.

Trwająca cztery dni przecena złota, która nastąpiła po spadku poniżej dwustudniowej średniej ruchomej, ostatnio na poziomie 1 927 USD, spowodowała, że cena żółtego metalu zeszła do najniższego od sześciu miesięcy poziomu 1 858 USD, przy czym następny poziom wsparcia znajduje się dopiero w okolicach 1 840 USD. Biorąc pod uwagę niedawny wzrost rentowności obligacji i aprecjację dolara, trudno jest argumentować za wzrostem ceny złota w przypadku, gdyby ostatnie wydarzenia okazały się jedynym czynnikiem umocnienia żółtego metalu. Należy jednak zauważyć, że mimo iż niedźwiedzie wypiętrzenie amerykańskiej krzywej dochodowości negatywnie przekłada się na ceny niektórych aktywów, związane z nim ostrzeżenie przed recesją – o ile się utrzyma - ostatecznie przywróci wsparcie dla złota.

Ponadto popyt na złoto jako zabezpieczenie przed porażką miękkiego lądowania raczej nie zniknie, ponieważ prognozy gospodarcze dla Stanów Zjednoczonych w nadchodzących miesiącach wydają się coraz bardziej problematyczne. Mając to na uwadze, cierpliwie podtrzymujemy konstruktywną opinię na temat złota, przy czym termin, w którym pojawi się nowy impuls wzrostowy, pozostanie w znacznym stopniu uzależniony od amerykańskich danych ekonomicznych, ponieważ czekamy, aż FOMC przestawi się z podwyżek stóp na ich obniżki; do tego czasu, podobnie jak w ubiegłym kwartale, prawdopodobnie będziemy obserwować dalsze chaotyczne działania traderów na rynku.

Na razie koszt utrzymywania pozycji w złocie przez 12 miesięcy wynosi niemal 6%, z czego większość stanowi koszt pożyczki dolarów na okres jednego roku. Dopóki nie zobaczymy wyraźnego trendu obniżania stóp procentowych i/lub wybicia w górę wymuszającego reakcję, inwestorzy lokujący realne pieniądze będą szukać okazji gdzie indziej. Ponadto inwestorzy na rynku ETF, do których zalicza się wyżej wspomniana grupa, przez ostatnie cztery miesiące redukowali swoje pozycje, w efekcie czego łączne udziały w tych funduszach zmniejszyły się w tym okresie o 191 ton do 2 740 ton, co stanowi najniższy poziom od trzech i pół roku.

Ole Hansen, dyrektor ds. strategii rynku surowców, Saxo Bank

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.