PKB i inflacja bez wpływu na złotego

Opublikowane przez GUS dane o polskim PKB i inflacji nie wywołały większych emocji na rynku walutowym. Euro i frank stabilizują się do złotego, natomiast dolar kontynuuje korekcyjne odbicie i dziś płacono za niego już ponad 3,60 zł.

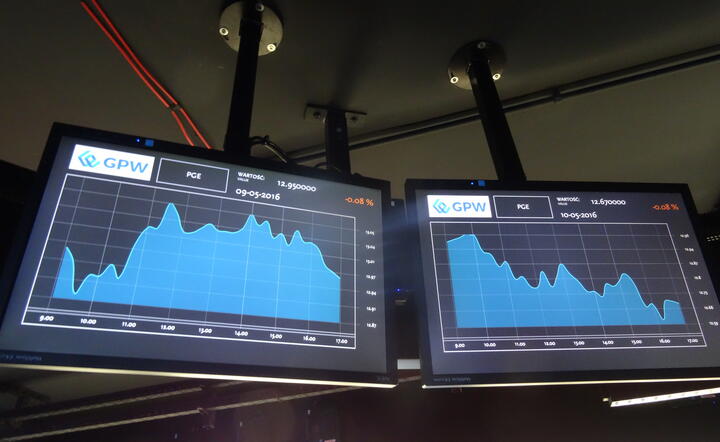

W czwartek dolar drożeje o ponad 1 grosz, przy stabilnych notowaniach euro i szwajcarskiego franka. O godzinie 15:30 kurs USD/PLN testował poziom 3,5880 zł, podczas gdy jeszcze we wtorek za dolara płacono poniżej 3,53 zł. Za wspólną walutę trzeba było zapłacić 4,2550 zł, a za franka 3,7160 zł. Inwestorzy zignorowali opublikowane dziś dane nt. polskiego wzrostu gospodarczego i inflacji, reagując jedynie na wahania EUR/USD.

W II kwartale br., zgodnie z oczekiwaniami i wstępnymi szacunkami, roczna dynamika Produktu Krajowego Brutto (PKB) ukształtował się na poziomie 3,9 proc. wobec 4 proc. w pierwszych trzech miesiącach roku. Same dane nie zaskoczyły, ale za to negatywnie zaskoczyła struktura PKB. U podstaw wzrostu niezmiennie leży silna konsumpcja, natomiast inwestycje odbiły tylko w śladowy sposób. W II kwartale wzrosły one o 0,8 proc. R/R wobec spadku o 0,4 proc. To wynik istotnie niższy od prognoz, które w większości zawierały się w przedziale 2,5-4,5 proc. R/R. Ponadto mocno wzrosły zapasy, podczas gdy ujemna była kontrybucja eksportu netto.

Dane o PKB nie wywołują korekty oczekiwań co do wyników kolejnych kwartałów. W dalszym ciągu można zakładać, że w III kwartale, za sprawa odbijających inwestycji, dynamika PKB przyspieszy do 4,1-4,2 proc., żeby w ostatnich trzech miesiącach roku wyhamować do 3,8-3,9 proc. Znacznie słabiej będzie za to w I kwartale 2018 roku, gdy za sprawa efektów bazy, wzrost może wyhamować do 3,5-3,7 proc.

Żadnej niespodzianki nie sprawiły natomiast dane o inflacji w Polsce. Tak jak oczekiwano wzrosła ona w sierpniu do 1,8 proc. rok do roku z poziomu 1,7 proc. miesiąc wcześniej. Wrzesień może jeszcze przynieść minimalny skok cen, ale w następnych miesiącach inflacja będzie się zmniejszać, żeby na koniec roku zejść poniżej 1,5 proc. Dlatego z punktu widzenia przyszłych decyzji Rady Polityki Pieniężnej (RPP) dzisiejsze dane mają neutralny charakter.

Dużo więcej emocji prawdopodobnie wywoła jutrzejsza publikacja przemysłowego indeksu PMI dla Polski. Dane zostaną opublikowane o godzinie 09:00. Oczekuje się, że indeks ten wzrósł w sierpniu do 53 pkt. z 52,3 pkt. w lipcu. Są spore szanse, że wynik ten będzie lepszy.

Krajowe dane nie wpływały na notowania złotego, które pozostawały pod głównym wpływem czynników globalnych. Z jednej strony była to poprawa nastrojów na rynkach globalnych i związany z tym wzrost apetytu na ryzyko. Z drugiej, trzeci już kolejny dzień spadku notowań EUR/USD. Tym razem przyczyniły się do tego nieoficjalne informacje z Europejskiego Banku Centralnego (ECB), że większość decydentów banku jest zaniepokojonych zbyt mocnym euro. Spekulowano, że może to przełożyć się na jeszcze wolniejsze wychodzenie z ultraluźnej polityki monetarnej. W dłuższym terminie byłaby to korzysta wiadomość z punktu widzenia złotego, gdyż polskie aktywa są jednym z beneficjentów taniego pieniądza „drukowanego” przez ECB.

Spadek kursu EUR/USD, i idący z tym w parze wzrost notowań dolara do złotego, póki co jest tylko zwykłą korektą, a nie końcem wielomiesięcznego trendu osłabienia „zielonego”. Wprawdzie ostatnie dane z USA (i prawdopodobnie publikowane jutro raport z rynku pracy oraz indeksy PMI i ISM) wskazują na lepszą kondycję amerykańskiej gospodarki, ale to jeszcze za mało, żeby odwrócić trend wzrostowy na EUR/USD i spadkowy na USD/PLN. To byłoby możliwe dopiero wtedy, gdyby jednocześnie pojawiła się seria rozczarowujących danych ze strefy euro lub Polski.

Układ sił na EUR/PLN sugeruje, że w najbliższym czasie euro pozostanie w konsolidacji w przedziale 4,2450-2,2750 zł, franka ustabilizuje się w przedziale 3,71-3,75 zł, a dolar nie powinien przekroczyć 3,64 zł z perspektywą powrotu we wrześniu w okolice 3,50 zł.

Marcin Kiepas główny analityk Fundacji FxCuffs

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.