Bańka na rynku obligacji skarbowych szybko wybuchnie

Bańka na rynku obligacji skarbowych to ryzyko w kontekście wyborów w USA i rosnącej inflacji. Oto prognozy Saxo Banku na IV kwartał

Banki centralne na całym świecie rozszerzają działania akomodacyjne w formie luzowania ilościowego i „pieniędzy z helikoptera”, aby rozwiązać głębokie problemy gospodarcze. Dotychczas przyczyniło się to do utworzenia hossy na rynkach akcji i spadku stóp procentowych zarówno w Europie, jak i w Stanach Zjednoczonych. Nawet gdyby inwestor w tym roku skorzystałby z hossy na giełdzie w miarę słabnięcia koronawirusa, będzie musiał ponieść tego konsekwencje.

Konsekwencje te związane są z wyborami w Stanach Zjednoczonych i z inflacją, a obligacje będą pierwszymi aktywami, które na tym ucierpią. Teraz – bardziej niż kiedykolwiek – ważne jest, aby pomyśleć o strukturze portfela i zabezpieczeniu przed inflacją, aby ochronić kapitał w czasach zmierzchu pieniądza fiducjarnego.

Obligacje skarbowe – szybkowar, który wkrótce wybuchnie

Ze względu na fakt, iż niemal zerowe stopy procentowe nie zabezpieczają w żaden sposób przed wzrostem inflacji, w tym momencie obligacje skarbowe to najgorszy rodzaj aktywów w waszych portfelach. Kupowanie obligacji skarbowych oznacza dziś zablokowanie tak niskiej rentowności, że w przypadku wzrostu inflacji wartość obligacji spadnie. Nie pomoże również i utrzymywanie obligacji do terminu wykupu, ponieważ inflacja pochłonie niewielki kupon otrzymywany wraz z kwotą kapitału.

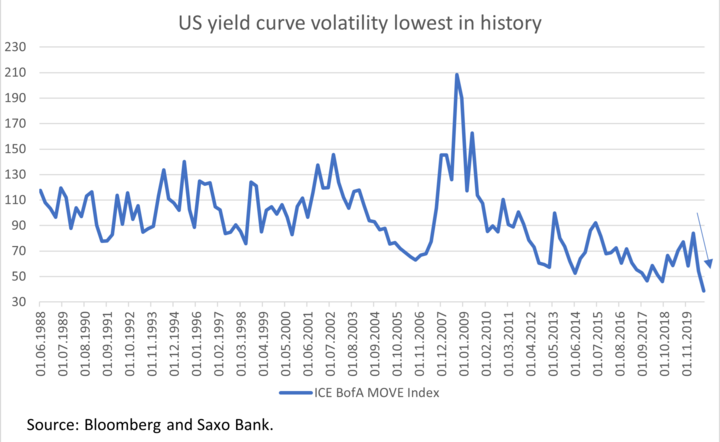

Równocześnie zmienność obligacji skarbowych na całym świecie jest najniższa w historii. W efekcie obrót tymi papierami jest jeszcze trudniejszy – ponieważ w celu wykorzystania zmiany o jeden punkt bazowy konieczne jest znaczące lewarowanie pozycji.

Uważamy, że obligacje skarbowe są obecnie największą pułapką w historii. Nie zapewniają żadnego zysku w ujęciu długoterminowym, a krzywa dochodowości skazana jest na wypiętrzenie w szybszym tempie, niż przewidywano ze względu na inflację. Jednak w kontekście wyborów w Stanach Zjednoczonych może pojawić się obszar okazji krótkoterminowych. W przypadku wygranej Bidena przewidujemy spłaszczenie hossowe, a w przypadku zwycięstwa Trumpa – wypiętrzenie bessowe amerykańskiej krzywej dochodowości.

Mamy stosunkową pewność co do inflacji. Ze względu na tak duży nacisk na jej ożywienie, w pewnym momencie pójdzie w górę. Stanie się wówczas nie do zatrzymania, ponieważ jedynym narzędziem zdolnym ją wyhamować będzie polityka pieniężna. Banki centralne nie mogą liczyć na politykę fiskalną ze względu na jej polityczny charakter.

W tym momencie rząd Stanów Zjednoczonych przekazuje pieniądze bezpośrednio do kieszeni obywateli, aby uniknąć olbrzymiego kryzysu w okresie pandemii Covid-19. Rodziny, które potrzebują pieniędzy, wydają je w miarę otrzymywania. Tym samym rośnie presja inflacyjna. Jeżeli inflacja nieoczekiwanie wzrośnie, co będzie mógł zrobić nowy prezydent Stanów Zjednoczonych? Nie będzie mógł odebrać pieniędzy przekazywanych obywatelom, ponieważ oznaczałoby to wyjątkowy spadek popularności. Dlatego „pieniądze z helikoptera” pozostaną, inflacja będzie nadal rosła, a walczyć z nią będzie osamotniona Rezerwa Federalna.

Mimo iż istnieje szansa, że w ostatnim kwartale tego roku inflacja pozostanie ograniczona, należy wziąć pod uwagę możliwość wzrostu zmienności w kontekście drugiej fali Covid-19, co wpłynie na wyniki obligacji skarbowych. Mimo iż pandemia okazała się korzystna dla amerykańskich i niemieckich obligacji skarbowych, rentowności bardziej ryzykownych obligacji skarbowych istotnie wzrosły. Najbardziej oczywistym przykładem są Włochy, oferujące obecnie najniższą rentowność od czasu wejścia do strefy euro. Przed koronawirusem włoskie dziesięcioletnie obligacje skarbowe BTP zapewniały rentowność na poziomie około 1%. W szczycie pandemii wzrosła ona niemal do 2,5%.

Ponieważ włoskie papiery skarbowe postrzegane są na rynku jako ryzykowne, w przypadku jakichkolwiek problemów inwestorzy sprzedają BTP i kupują obligacje niemieckie. Obecnie, kiedy BTP powróciły do poziomów sprzed pandemii, uważamy, że utrzymywanie tych papierów oznacza więcej strat niż korzyści. W inwestowaniu ważne jest określenie, kiedy zrealizować zysk, a kiedy ponieść stratę. W tym momencie, przy hossie, to dobry moment na sprzedaż, aby przygotować się na przyszły rozwój wydarzeń. Naszym zdaniem dotyczy to głównie obligacji skarbowych z europejskich państw peryferyjnych: Hiszpanii, Włoch, Portugalii i Grecji.

Pogorszenie wyników obligacji korporacyjnych oznacza obniżanie ratingów i bankructwa

Od czasu kryzysu finansowego z 2008 r. światowe banki centralne starają się ograniczać zmienność na rynku. Wdrożono niekonwencjonalne narzędzia gwarantujące zarówno płynność, jak i korzystne warunki gospodarcze. Żaden z tego rodzaju przyjętych kierunków polityki nie zdołał uleczyć chorej gospodarki. Wraz z pandemią Covid-19 banki centralne, które miały nadzieję na usztywnienie gospodarki, w istocie zostały zmuszone do dalszego jej stymulowania.

W ciągu ostatniej dekady coraz więcej spółek wykorzystywało sytuację gospodarczą za pośrednictwem własnych bilansów. Finansowanie jest coraz tańsze, a inwestorzy stają się coraz bardziej skłonni do podejmowania ryzyka. W miarę pogarszania się wyników obligacji korporacyjnych na całym świecie zachowanie takie będzie miało swoje konsekwencje. Uważamy, że druga fala pandemii oraz wybory w Stanach Zjednoczonych mogą przyczynić się do znacznego wzrostu liczby obniżanych ratingów i upadłości. Dlatego zalecamy inwestorom ostrożność i uważne dobieranie papierów pod kątem ryzyka w ostatnim kwartale tego roku.

Wybory w Stanach Zjednoczonych: przewidywane wyniki amerykańskich obligacji korporacyjnych w IV kwartale

WYGRANA TRUMPA: Można spodziewać się powtórki sytuacji z ostatnich czterech lat: deregulacji, obniżenia podatków dla przedsiębiorstw oraz nacisku na produkcję krajową. W tym kontekście dobrze wyglądają branże: finansowa, infrastrukturalna, energetyczna oraz amerykańska branża przemysłowa i produkcyjna. Obligacje śmieciowe mają wyższy potencjał wzrostu. Jednak nawet jeżeli nie niepokoją nas obligacje o niższym oprocentowaniu, nadal skłaniamy się ku średnim terminom wykupu do siedmiu lat, aby ograniczyć negatywne skutki inflacji.

WYGRANA BIDENA: Zwycięstwo Bidena postrzegane będzie na rynku jako negatywne dla obligacji korporacyjnych. Przewidujemy osłabienie w sektorach, które skorzystały na deregulacji i niższych podatkach za kadencji Trumpa. W ramach tego scenariusza preferujemy obligacje o wyższej jakości, aby wykorzystać zmienność krótkoterminową, która nakłoni inwestorów do ucieczki w stronę bezpieczniejszych inwestycji. Naszym zdaniem rynek nie uwzględnił jeszcze w wycenach zwycięstwa Bidena – dlatego właśnie zmienność będzie wysoka. Jednak taka sytuacja nie potrwa długo. Inwestorzy szukający inwestycji długoterminowych powinni przeanalizować okazje w obszarze „zielonych” obligacji.

ZAKWESTIONOWANIE WYNIKU WYBORÓW: Ze względu na fakt, iż w tym roku, w związku z pandemią, wzrośnie liczba głosów oddawanych listownie, istnieje duże prawdopodobieństwo, że wynik wyborów zostanie zakwestionowany. W ramach tego scenariusza kluczowe staną się bezpieczne aktywa, które będą zyskiwać na wartości, dopóki nie zostanie wyłoniony wyraźny zwycięzca. W tym kontekście najwięcej korzyści wygenerują amerykańskie dziesięcioletnie obligacje skarbowe oraz długoterminowe, wysokojakościowe obligacje o ratingu inwestycyjnym. Po ustaleniu zwycięzcy można się spodziewać, że rynek obligacji zachowa się tak, jak opisaliśmy w przypadku poprzednich scenariuszy.

Unijne obligacje korporacyjne – uwaga na drugą falę koronawirusa

W obszarze europejskich obligacji korporacyjnych istnieją ciekawe okazje zarówno w odniesieniu do papierów o ratingu inwestycyjnym, jak i do obligacji o wysokiej rentowności. W istocie spready obligacji korporacyjnych zmniejszyły się od czasu pandemii, są jednak nadal szersze niż w okresie sprzed kryzysu. Ważne jest jednak dobranie obligacji, które okażą się odporne w okresie drugiej fali Covid-19. Najbardziej interesujący jest naszym zdaniem obszar obligacji korporacyjnych o niższym ratingu inwestycyjnym i o lepszym ratingu przy wysokiej rentowności. Bodźce wdrażane przez bank centralny oraz ożywienie gospodarcze będą korzystne dla obligacji z sektorów, które najbardziej ucierpiały na skutek pandemii.

W skomplikowanych warunkach na rynku obligacji inwestorzy skorzystają na uważnym doborze i ostrożności

Mimo iż dostrzegamy liczne wyzwania na rynku obligacji, jesteśmy przekonani, że inwestorzy nadal są w stanie z sukcesem obracać papierami o stałym dochodzie. Zalecamy ostrożny dobór inwestycji pod kątem ryzyka, ponieważ na rynku widać wyraźne oznaki osłabienia. W takim otoczeniu istotne jest ostrożne wybieranie duracji, ponieważ spready mogą w perspektywie krótkoterminowej jeszcze bardziej się zacieśnić, jednak w dłuższej perspektywie mogą zaskoczyć negatywnie.

Wszystkie prognozy Saxo Banku do pobrania pod adresem: https://www.home.saxo/insights/news-and-research/thought-leadership/quarterly-outlook.

Althea Spinozzi, manager ds. obrotu, Saxo Bank

CZYTAJ TEŻ: Warszawa. Dodatkowa opłata: 1200 zł za drugi samochód!

CZYTAJ TEŻ: Była twarzą mBanku. „Modelka” okazała się wandalem. Jest wyrok

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.