Niedźwiedzie górą

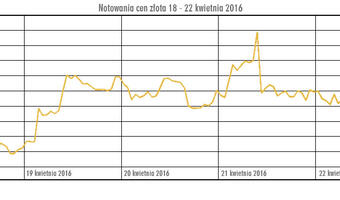

Poniedziałkowy poranek z pewnością wywołał grymas na twarzach wielu złotych inwestorów. Po fali optymizmu wywołanego biciem krótkookresowych rekordów i zamknięciem tygodnia powyżej $1340 za uncję, byki zostały zepchnięte na drugi plan.

W poniedziałkowych notowaniach byliśmy świadkami ponad 2% spadku ceny do poziomu $1306,80 (ok. 3985 PLN) w stosunku do zeszłotygodniowego zamknięcia. W szczególności azjatyckie rynki zostały zdominowane przez niedźwiedzie spieniężające krótkoterminowe stopy zwrotu. Dodatkową bardzo silną destymulantą okazało się rozwianie wątpliwości, co do możliwej powtórki kryzysu sektora bankowego Strefy Euro. Uwikłany w kłopoty finansowe największy portugalski bank Banco Esprito Santo ogłosił, iż znalazł pożyczkodawcę, który w pełni zaspokoi jego potrzeby i pozwoli zminimalizować ryzyko braku płynności finansowej instytucji. Na mocy tej decyzji bardzo zauważalny był odwrót kapitału od metali szlachetnych ku o wiele bardziej ryzykownym aktywom.

Bardzo skromne odbicie miało miejsce we wtorek, kiedy to amerykański Departament Handlu ogłosił najnowsze dane niespełniające oczekiwań inwestorów i analityków. Sprzedaż detaliczna w czerwcu wzrosła jedynie o 0,2% wobec oczekiwanego 0,6% odbicia. Z kolei główny wskaźnik sprzedaży detalicznej, pomijający sprzedaż samochodów oraz paliw, wzrósł jedynie o 0,4%, co jest utożsamiane z praktycznym brakiem jakiejkolwiek zmiany, ponieważ dokładnie taką samą wartością cechuje się sam wzrost sezonowy. Wyniki te świadczą o znikomym odbiciu gospodarczym w Stanach Zjednoczonych, co przełożyło się na wzrost kursu złota do poziomu $1312,70 (ok. 4003 PLN) za uncję. Przypomnijmy tylko, iż kurs złota i metali szlachetnych wobec danych gospodarczych kreowany jest w zupełnie odwrotnym kierunku, niż wszystkie inne papiery wartościowe.

Języczkiem u wagi po raz kolejny została Rezerwa Federalna, a w szczególności jej szefowa Janet Yellen, która to właśnie we wtorek rozpoczynała swoje dwudniowe zeznania przed Senacką Komisją ds. Usług Finansowych na temat aktualnego stanu gospodarki oraz prowadzenia polityki monetarnej. W wyniku deklaracji o ogólnej poprawie gospodarczej, uzależnieniu podniesienia stóp procentowych jedynie od utrzymania szybkiego wzrostu zatrudnienia oraz braku wyznaczonego terminu trzymania stóp procentowych na niezmienionym poziomie po zakończeniu programu skupu obligacji, rynek metali szlachetnych zaczął pikować. Wobec realnej groźby podwyższenia kosztów pieniądza i utrzymywania niskiej inflacji kurs złota spadł do poziomu $1292,60 (ok. 3942 PLN) za uncję, co jest najniższym poziomem od 19 czerwca bieżącego roku. Dodatkowym czynnikiem spadku wartości stały się pozytywne dane napływające z Chin, gdzie kwartalny wzrost gospodarczy wyniósł 7,5% i był o 0,1% wyższy od oczekiwań.

Mimo wszystko, tydzień zakończyliśmy dużo powyżej, na poziomie $1309,40 (ok. 3993 PLN) za uncję. W stosunku do ubiegłego tygodnia odnotowaliśmy spadek o 2,1%, co i tak jest ponad 8% wzrostem w samym 2014 roku. Za taki rozwój sytuacji odpowiedzialny jest bardzo słaby wynik amerykańskiego rynku nieruchomości, a przede wszystkim ogromne ryzyko eskalacji ukraińskiego konfliktu związane z zestrzeleniem samolotu malezyjskich linii lotniczych z 295 osobami na pokładzie w rejonie opanowanym przez prorosyjskich separatystów. Ważnym czynnikiem odpowiadającym za lokowanie kapitału w bezpieczne aktywa takie jak złoto są także rosnące bombardowania w Strefie Gazy.

W ostatnim tygodniu wsparcie dla złota odnotowaliśmy na poziomie $1290 za uncję, natomiast opór na $1325.

W kolejnym tygodniu nie spodziewamy się drastycznych zmian na rynku złota, a jego kurs powinien oscylować pomiędzy wartościami $1310 - $1325 za uncję. Korzystne dane gospodarcze przeplatane są negatywnymi, Rezerwa Federalna w dalszym ciągu nie ujawniła konkretnych terminów zmiany stóp procentowych. Za delikatnym wzrostem w szczególności przemawia chwilowa przecena, która skrzętnie powinna zostać wykorzystana przez drzemiące w poprzednim tygodniu byki, a także polityczna niepewność wobec Ukrainy i Izraela. W długoterminowej perspektywie w dalszym ciągu złoto jest najlepszym aktywem do lokowania swojego kapitału. Pomimo ostatnich wahań, w bieżącym roku złoty kruszec dał zarobić najwięcej w porównaniu z innymi kruszcami oraz papierami wartościowymi. W dalszym ciągu cena za uncję znajduje się dużo poniżej, chociażby zeszłorocznych notowań, co daje inwestorom ogromne możliwości wzrostu.

Paweł Żuk, Inwestycje Alternatywne Profit S.A.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.