W 2003 r. typowe „M” kosztowało poniżej 1500 zł/mkw.

Nasze wyobrażenia na temat cen lokali są kształtowane głównie przez informacje napływające z Warszawy oraz innych metropolii. Tymczasem w wielu mniejszych miejscowościach, zakup mieszkania za 2500 zł/mkw. - 3500 zł/mkw. nie jest czymś nadzwyczajnym.

Nawet średnia transakcyjna cena lokali dla całej Polski (około 4400 zł/mkw.), w 2015 roku była znacznie niższa od analogicznych stawek z Warszawy, Krakowa lub Wrocławia. Warto zdawać sobie sprawę, że jeszcze stosunkowo niedawno cena typowego mieszkania sprzedawanego w Polsce, nie przekraczała 1500 zł/mkw. Takie czynniki jak boom mieszkaniowy, popularyzacja kredytów hipotecznych, wzrost przeciętnej płacy i rządowe dopłaty skutecznie wywindowały cenę lokali do obecnego poziomu. Dane GUS-u wskazują, że to nie jedyna ciekawa zmiana, jaką można było zaobserwować przez ostatnie kilkanaście lat.

Dzięki kredytom we franku kupowane mieszkania bardzo szybko „urosły”

Ciekawe dane na temat ogólnopolskich cen mieszkań, pochodzą z rocznych zestawień, które GUS przygotowuje na podstawie aktów notarialnych. Takie notarialne dane wydają się znacznie bardziej wiarygodne, niż ceny metrażu szacowane w inny sposób. Główny Urząd Statystyczny podaje średnie transakcyjne ceny 1 mkw. lokali tylko w cyklu rocznym (a nie na przykład kwartalnym). Mimo tego uogólnienia, na poniższym wykresie możemy łatwo zauważyć trzy fazy zmian średnich cen mieszkań z całej Polski.

Po stabilizacji tych stawek na poziomie 1100 zł/mkw. - 1400 zł/mkw. (lata 2003 - 2006), nastąpił szybki wzrost spowodowany boomem mieszkaniowym – tłumaczy Andrzej Prajsnar z portalu RynekPierwotny.pl. W 2009 roku średni koszt zakupu 1 mkw. mieszkania, wynosił już prawie 3600 zł/mkw. Ten poziom utrzymał się dzięki dopłatom z programu Rodzina na Swoim (RnS). Gdy program RnS przestał działać, istniała już lepsza relacja między poziomem płac nabywców i cenami metrażu.

W tym kontekście warto pamiętać, że mieszkania zwykle kupują osoby posiadające dość stabilną sytuację zawodową i przynajmniej przeciętne dochody, a nie tzw. prekariusze. Program Rodzina na Swoim z pewnością był czynnikiem wpływającym na wzrost cen z lat 2010 - 2012 (2010 r. - średnia cena 1 mkw. mieszkania - 3554 zł, 2012 r. - 3940 zł). Podobne efekty cenowe miał program MdM. Jego popularyzacja jest jedną z przyczyn, które tłumaczą spory wzrost średniej ceny 1 mkw. w 2015 r. (4117 zł - 2014 rok, 4383 zł - 2015 rok).

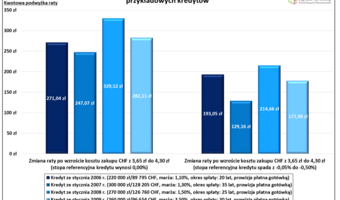

Po odpowiednim przekształceniu danych GUS-u, można również przeanalizować zmiany średniej powierzchni mieszkań kupowanych w całym kraju. Wyniki analizy wskazują, że przeciętny metraż „M” nabywanego przez Polaków, oscylował na poziomie 53 mkw. - 55 mkw. Ciekawym wyjątkiem były lata 2006 - 2008. W 2008 r. średnia powierzchnia kupowanego mieszkania zbliżała się już do 80 mkw. Przyczyną tak dużego wzrostu metrażu nabywanych lokali, była między innymi popularność kredytów w CHF oraz liberalna polityka banków. Warto zwrócić uwagę, że sytuacja wróciła do normy już w 2009 roku (patrz poniższy wykres). Wtedy eskalacja kryzysu finansowego zupełnie zmieniła politykę kredytodawców.

Od 2003 r. do 2015 r. średni koszt zakupu lokalu realnie wzrósł o 170% …

Dane Głównego Urzędu Statystycznego można również wykorzystać do obliczenia zmian średniej ceny 1 mkw. mieszkań. Według danych z całego kraju, taka przeciętna stawka pomiędzy 2003 r. i 2015 r. wzrosła o 255% - dodaje ekspert portalu RynekPierwotny.pl. Skala podwyżek będzie nieco mniejsza, jeżeli dodatkowo weźmiemy pod uwagę skumulowaną inflację CPI. Po uwzględnieniu wzrostu cen w gospodarce okazuje się, że od 2003 r. do 2015 r. średni koszt zakupu 1 mkw. wzrósł o 172%. Taka realna zmiana ceny 1 mkw. w ciągu 12 lat również robi spore wrażenie.

Warto zadać sobie pytanie, jakie czynniki przyczyniły się do tak dużego wzrostu cen za 1 mkw. Wyjaśnienia związane z akcesją Polski do UE, wzrostem wynagrodzeń i rządowymi dotacjami, raczej nie są wyczerpujące. Znacznie większy wpływ na poziom cen metrażu, miało upowszechnienie kredytów mieszkaniowych. W tym kontekście trzeba wspomnieć, że na początku 2003 r. wszystkie kredyty hipoteczne Polaków miały wartość 20,5 mld zł.

Analogiczny wynik z listopada 2016 roku to 393,6 mld zł (dane NBP). Na wskutek tej kredytowej ekspansji, udział „hipotek” w aktywach banków wzrósł do szóstego najwyższego poziomu wśród państw UE, a krajowy sektor bankowy mocno uzależnił się od sytuacji panującej na rynku nieruchomości. Trudno było oczekiwać innego scenariusza, ponieważ liczne roczniki Polaków z lat 70 - tych i 80 - tych, nie widziały dobrej alternatywy dla zakupu lokum na kredyt. Słabo rozwinięty rynek najmu (publicznego i prywatnego), wydaje się główną przyczyną tej sytuacji.

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.