W co inwestować? Mieszanka wybuchowa w obligacjach

„Rezerwa Federalna podejmuje agresywne środki w celu stabilizacji naszego systemu finansowego i wsparcia aktywności gospodarczej. W pewnym momencie jednak będziemy musieli zacząć wycofywać się z polityki akomodacyjnej, aby zapobiec wzrostowi inflacji w przyszłości” Bernanke, 6 grudnia 2009 r.

Kiedy wróciłam do pracy, zobaczyłam powyższy cytat w najnowszej prezentacji naszego dyrektora ds. inwestycji, Steena Jakobsena, i od razu uderzył mnie jego ironiczny wydźwięk. Polityka wdrażana przez amerykańską Rezerwę Federalną od czasu światowego kryzysu finansowego do dziś dnia nie wydaje się definitywnie rozwiązywać problemów rynku finansowego. W istocie, stała się źródłem nowego problemu: rynek za bardzo przywiązał się do pieniędzy Fed – do tego stopnia, że się wręcz od nich uzależnił.

Możemy poświęcić cały dzień na rozprawianie na temat normalizacji bilansu; w praktyce jednak widać, że redukcja bilansu Fed rok temu nie była, nie jest teraz i najprawdopodobniej nigdy nie będzie wykonalna. W istocie zaledwie kilka miesięcy po rozpoczęciu redukcji bilansu przez Fed w 2018 r. na rynku pojawiły się problemy z płynnością. Bank centralny był zatem zmuszony do zwrotu o 180 stopni i porzucenia normalizacji, aby ponownie udzielić wsparcia rynkowi.

Zaraz potem wybuchła pandemia.

Obawy inwestorów w połączeniu z rozszerzaniem pakietu bodźców przez Fed doprowadziły do sytuacji, w której rentowności amerykańskich obligacji skarbowych spadły do najniższych poziomów w historii.

W tym momencie inwestorzy mogą zadać sobie pytanie, czy jest sens kupować amerykańskie papiery skarbowe przy niemal zerowych rentownościach.

Odpowiedź jest prosta: wszystko zależy od inflacji.

1) Tak, jest sens w inwestowaniu w amerykańskie obligacje skarbowe przy obecnych poziomach rentowności. Zwolennicy amerykańskich papierów skarbowych wyrażają pogląd, że konsekwencją pandemii będą presje deflacyjne, nie zaś inflacyjne. W tym momencie jedynym wyjściem dla Fed jest przyjęcie bardziej agresywnego podejścia i dalsze stymulowanie gospodarki.

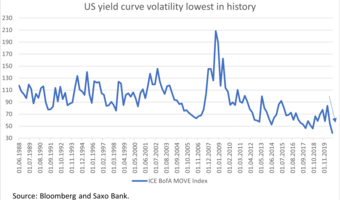

Wiele wskazuje na to, że inwestorzy, którzy wierzą w niższe lub ujemne rentowności obligacji skarbowych, mogą mieć rację. Przykładowo, nawet jeżeli „pozytywne wiadomości” powodują chwilowy wzrost na rynku akcji, na rynku inwestycji o stałym dochodzie pojawiają się sygnały, że inwestorzy znaleźli się na granicy wytrzymałości. Na wykresie poniżej widać, że popyt na amerykańskie dziesięcioletnie swapy jest nadal duży, mimo iż ich cena utrzymuje się w wąskim przedziale od czasu wysokiej zmienności na przełomie marca i kwietnia tego roku. Większy spread swapów skarbowych sygnalizuje awersję do ryzyka, co przekłada się na wzrost popytu na papiery stanowiące bezpieczną inwestycję, a to ostatecznie przyczynia się do obniżenia rentowności amerykańskich papierów skarbowych.

Na rynku utrzymuje się nerwowość; co gorsza, można się spodziewać negatywnych wiadomości. Jak widać na wykresie poniżej, w okresie światowego kryzysu finansowego tempo wzrostu zaległości kredytowych pokrywało się z tempem wzrostu bezrobocia. Po wybuchu obecnej pandemii zaległości kredytowe nie poszły jednak w górę tak szybko, jak bezrobocie. Można argumentować, że reakcja Fed na koronawirusa wystarczająco ograniczyła wstrząsy w systemie. Istnieje jednak możliwość, że wskaźnik wzrostu zaległości kredytowych działa z opóźnieniem. W takim przypadku w miarę wzrostu zaległości inwestorzy rzucą się w kierunku bezpiecznych inwestycji, co jeszcze bardziej obniży amerykańskie stopy procentowe.

W odniesieniu do europejskich obligacji skarbowych można stwierdzić, że w wielu przypadkach stopy procentowe są ujemne. W związku z tym, biorąc pod uwagę niepewność na rynku, spadek amerykańskich rentowności do wartości ujemnych to jedynie kwestia czasu.

Co się jednak stanie, jeżeli inflacja wyrwie się spod kontroli?

2) Nie, nie ma sensu inwestować w amerykańskie obligacje skarbowe przy obecnych poziomach rentowności. Naszym zdaniem należy się liczyć z możliwością gwałtownego wzrostu inflacji. Jak tłumaczył niedawno Steen Jakobsen, to, co odróżnia obecną sytuację od programu bodźców Fed z 2009 r., to fakt, iż obecnie jedną rolą banku centralnego jest finansowanie deficytu fiskalnego. Wywiera to presję na wzrost inflacji, a w połączeniu z innymi, już wdrożonymi narzędziami, efekt ten jeszcze bardziej się nasila.

W przypadku gwałtownego wzrostu inflacji lokowanie środków w papierach skarbowych przy niemal zerowych rentownościach to fatalny błąd, ponieważ inflacja szybko pochłonęłaby ewentualne zyski i oszczędności.

Chciałabym zwrócić uwagę na pewien interesujący fakt. Jeżeli inflacja wyrwie się spod kontroli, można by pomyśleć, że jedynym rozwiązaniem dla Fed byłoby podniesienie stóp procentowych. Na wykresie poniżej widać jednak, że Fed może w ogóle nie być w stanie podwyższyć stóp procentowych! W istocie, mimo iż rentowności amerykańskich obligacji skarbowych stale spadały od lat 80., rosły koszty obsługi długu rządu federalnego ze względu na większe ilości dłużnych papierów wartościowych emitowanych przez rząd i kumulowanych przez długie lata. Innymi słowy, amerykańskiego skarbu państwa może nie być stać na wyższe stopy procentowe!

Podsumowując, uważam, że inwestorzy powinni rozważyć swój horyzont inwestycyjny i cele inwestycyjne, zanim ulokują środki w papierach skarbowych przy tak niskich rentownościach. W perspektywie krótkoterminowej, dopóki inflacja pozostaje umiarkowana, inwestycja w papiery skarbowe może mieć sens, jednak w przypadku inwestycji długoterminowych kluczowa jest dywersyfikacja z uwzględnieniem papierów zabezpieczających przed inflacją.

Althea Spinozzi, manager ds. obrotu, Saxo Bank

CZYTAJ TEŻ: Pandemia nie przeszkodziła KGHM. Osiągnął swój cel

CZYTAJ TEŻ: Deficyt wg Ministerstwa Finansów wyniesie 12 proc.

CZYTAJ TEŻ: Prywatnym samolotem na koszt linii lotniczej

Dziękujemy za przeczytanie artykułu!

Pamiętaj, możesz oglądać naszą telewizję na wPolsce24. Buduj z nami niezależne media na wesprzyj.wpolsce24.